お金を借りたいと思った時、ほとんどの人が身近にいるから借りる事を思いつくのではないでしょうか。

その中でも親に借りる方法は、言いづらい面もあると思いますが他の人よりは相談がしやすく、周りにバレる心配もないので検討する人も多いでしょう。

とはいえ初めて親にお金を借りるとき、なんと切り出してよいのかわからず迷うこともあるはず。

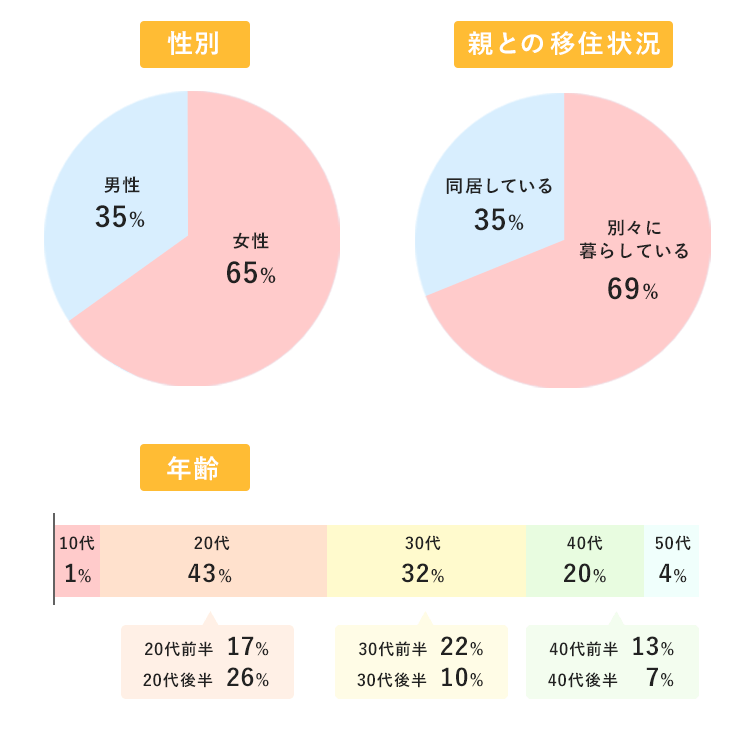

そこで今回は実際に親からお金を借りた経験のある100名にアンケートを実施しました!

- 親にどう伝えればよいのか迷っている

- 親にお金を借りたいけれど申し訳ない

- なるべくトラブルなく親からお金を借りたい

こんなふうに悩んでいる人は、ぜひ参考にしてみてください。

親に怒られたくない人必見!

親御さんからお金を借りることに後ろめたさを感じているなら、カードローンを利用して誰にも知られずに借りてみましょう。

カードローンなら親への連絡や郵送物なしで借りられます。

無利息サービスを利用すれば、利息なしでの借り入れも可能に。

親に連絡する前に、申し込みから最短30分*1で借りられる「SMBCモビット」を検討してみてください。

みんなが親にお金を借りる理由は?100名に聞いてみた

今回アンケートに参加してくれた人の内訳は、このようになっています。

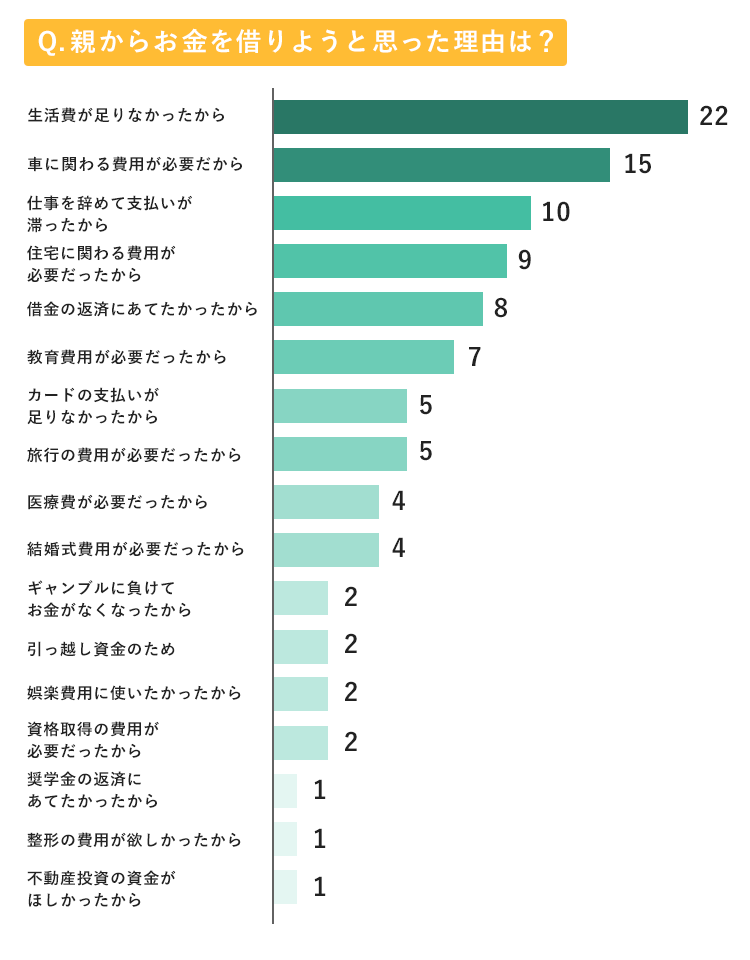

まずはみんながどんなことで親にお金を借りようと思ったのか、理由を探ってみました。

お金を借りる言い訳に困っている人は、参考にしてみてください。

親にお金を借りる理由:最も多いのは生活費の不足

親にお金を借りる理由で一番多かったのが「生活費が足りなかったから」でした。

具体的な意見を見てみると、目的は様々。

生活費を親に借りた人の回答

- 一人暮らししてる為生活出来るお金がなくなり親にお金を借りました。

- 余計な出費が出てしまい、家賃などが払えなかった。

- 大学時代、出費が多く(授業料、家賃等)アルバイトをしても生計を立てるのが難しかったから

- 携帯電話代が足りなくなったので、お金を借りたいと思いました。

- エステの契約をした月に旅行と保険代、車検代の支払いが重なって支払えなかったから。

- 学生時代、趣味にお金を使いすぎてしまったとき。

- 一人暮らしの時に、仕事がなかなか決まらず、ローンや家賃を優先して、国民年金や国民健康保険等の保険料を滞納していた時。

中でも一人暮らしのときにお金に困っていた人が多く見られました。

なるべく節約を心掛けていても、光熱費や食材などの値上がりや変動費の振り幅によってお金が足りなくなることはあるでしょう。

一時的な金欠で3万借りたいときなどは、わざわざカードローンを契約するよりも親に頼った方が手っ取り早いと考える人が多いことも、親にお金を借りる最多の理由の要因として考えられます。

また退職をきっかけに貯金がなくなり、親を頼る人が多いこともわかります。

親にお金を借りる理由:退職により生活費が支払えなくなったから

社会人になると退職や転職はつきもの。

退職までにお金を貯めていれば問題ないものの、一時的に無職になったことで生活費が支払えなくなり困っている人もいました。

退職をきっかけに親にお金を借りた人の回答

- 仕事を辞めて、月々の支払いができなくなったから。

- 転職し、給料が安定するまで時間がかかったため

- 仕事を辞めて、次の仕事を探すまでの生活費

- 無職になり貯金が無く、必要な経費を払えない為

- 仕事がうまくいかなかったときどうしてもお金が足りなくて家賃を払うために借りました。

- 病気で収入がなくなった為。

自己都合で退職を予定していた人以外に、会社の倒産や病気で働けなくなったなど、突発的な理由により、親にお金を借りた人も。

退職により親にお金を借りた人の半数が10万円以内と、一時的な生活費を借りていることもわかりました。

親にお金を借りる理由:住宅ローンの頭金や車に関わる費用

生活費に次いで多かったのが、多額の資金が必要な「家の購入」と「車の購入」で親を頼る人でした。

家の購入で親にお金を借りた人の回答

- 家を買う、頭金を借りたかったから

- 住宅購入する際、頭金としてまとまったお金が必要だったので。

- 家購入の頭金

- マイホーム購入の為

住宅に関わる費用で多かったのが、家の購入にかかる頭金。

政府の調査でもあるように、住宅購入にかかる頭金の平均は約300~700万円ほどかかるとされています。

住宅金融支援機構「フラット35利用者調査(2019年度)」によると、頭金(手持金)は約200~700万円で月々の予定返済額は約8~12万円、世帯月収に占める1ヵ月当たりの予定返済額の割合(総返済負担率)は19~24%程度というのが平均的です。

(引用:頭金(手持金)と住宅ローンの返済額は?|公益財団法人 生命保険文化センター)

頭金は契約時に一括で住宅メーカーに支払う必要があるため、短期間で大きいお金が必要になります。

それにより、一時的に親にお金を借りて頭金を支払う人が多いわけです。

現に、住宅の資金として親にお金を借りた人は、50~400万円と金額が大きいことも特徴的でした。

監修者コメント

監修者コメント住宅ローン契約を締結するときに必要な「頭金」ですが、かならず必要なものではありません。住宅ローン審査を行ううえでより多くの頭金を用意しておいたほうが、借入金額が少なくなる分審査に通りやすくなるというメリットがあります。また、借入金額が少ない分、毎月の利息や返済額が軽減できるメリットもあるでしょう。頭金を入れるメリットは多いですが、無理をして親からお金を借りる必要はないでしょう。

一方、車に関わる費用ではいろいろな意見が見られました。

車に関わる費用で親にお金を借りた人の回答

- 自動車の購入資金

- バイクを買いたかったから。

- 車のローンの支払い分が足りなかったから借りた。

- 車検代が払えなかったから

- 中型免許を取るため

- 車の免許を取得するために、教習所に通うためのお金を借りるためです。

- ギリギリの生活をしており、給料日前に車のタイヤが割れ、修理費用が必要だった。

- スピード違反で反則金10万円の通知がきた。当時は新社会人で貯蓄もなかった為、ボーナスまでの間お金を借りようと思った。

車の購入資金、免許を取得するための自動車学校の費用車検代など、住宅ローンと同じく多額のお金が必要なときに親を頼る人が多く見られました。

そのほかにも、車検代、修理代、交通違反の違反金など、臨時の出費を理由に親からお金を借りる人もいました。

親にお金を借りる理由:結婚式の費用を借りる

住宅や車のように大きなお金がかかる場面に、結婚式があります。

結婚式の費用を親に借りた人の回答

- 結婚式で80万円の手出しがあり、足りなかったため。

- 結婚式代が足りなかったから

- 結婚式の資金を借りるため

結婚式の費用は、契約時点では低くても、最終的にはこだわりが多くなって金額も上がってしまうもの。

予算をオーバーしてしまうことがザラにあるため、親に借りる人が多いようです。

結婚式の費用で特徴的だったのは、お金を借りるのは意外にも男性(お婿さん側)が多いこと。

女性の場合、結婚式費用を貸すというよりは、娘への嫁入り資金としてあげるケースの方が多いと想定できます。

親にお金を借りる理由:旅行の費用を借りたいから

同じく金銭面でサポートが必要な場面に、海外旅行があります。

行き先によっては20万円以上するため、自分の貯金だけでは支払えない人も多いでしょう。

旅行費用を借りたいと回答した人は、学生時代に借りた人が多く、下記のような理由が見受けられました。

旅行費用を親に借りた人の回答

- 専門学校に通っていた際に、研修旅行(海外)に行きたかったから。

- 大学の卒業旅行で、友人と海外に行くため

- 海外の渡航で海外保険が必要になり手持ちでは足りなかったため。

やむを得ない事情で、親に言い訳をしなければいけないときには、すんなり受け入れてもらえそうな目的です。

海外に行くのであれば「海外保険に入りたい」と伝えると、親としても心配してお金を貸してくれる可能性があります。

親にお金を借りる理由:病気や事故による手術・入院などの医療費

突然の病気で手術をしなければいけなくなったり、事故にあったりなどのトラブルに見舞われると、場合によっては多額のお金が必要になります。

心身ともに弱っているときこそ、お金の面は親を頼ってみてもいいのかもしれません。

医療費で親にお金を借りた人の回答

- 子どもの矯正器具を一括で買いたかったから。

- 高額な治療費を補填してもらうため

- 姑の手術代のため。

- 息子の手術費用

回答を見てみると、自分だけでなく子どもの治療にかかる費用を借りたケースもありました。

孫の手術ともなれば、親としてもサポートしてあげたくなりますよね。

中には姑の手術代といった意見も!この方は旦那さんが手術費を出せなかったため、自分の親に頼み込んだそうですよ。

親にお金を借りる理由:学費や資格取得にかかわる教育費用

学校の入学や資格取得のための費用は、親にお金を借りやすい方法でもあります。

教育費用を親に借りた人の回答

- 公務員予備校に通うための学費が必要だったから

- 25歳の時、やはり専門的なことを学びたいと思い、専門学校に入学を考えました。その時の貯金額がなかった為です。

- 大学生までは親が支払いをしてくれると言われていたけれども、浪人になったため、予備校代は親に借りることにしました。

- 若い頃ですが、どうしてもネイリストの勉強がしたくて、学費を借りました。

- 子どもの習い事の費用・入学費用を借りるためです。

- 留学資金の足しにするため。

実際に借りた人の口コミを見ると、学費全体というよりは、入学金や予備校のためのお金を借りている人が多い傾向でした。

学費そのものは奨学金や教育ローンを利用できるため、学校以外の予備校や浪人時に親を頼るケースがほとんど。

頑張る子どもを少しでも応援したいという気持ちから、お金を貸してくれる親御さんも多いのでしょう。

親にお金を借りる理由:借金の返済が必要だったから

すでに親以外にお金を借りた経験がある人は、最終手段として親を頼ることも。

借金の返済で親にお金を借りた人の回答

- カードローンの支払いがあったから

- 旦那の借金が発覚したから

- 若い頃にネットショッピングをたくさんしてしまい、カードの返済に苦しくなってきたから。

- ギャンブルでの借金

- 銀行の貸付の返済

カードローンや銀行からの借り入れは、毎月返済する必要があり、支払いが遅れると延滞金がかかります。

お金を借りた結果、返済できず親に借りるという悪循環に陥っている人も多いことがわかりました。

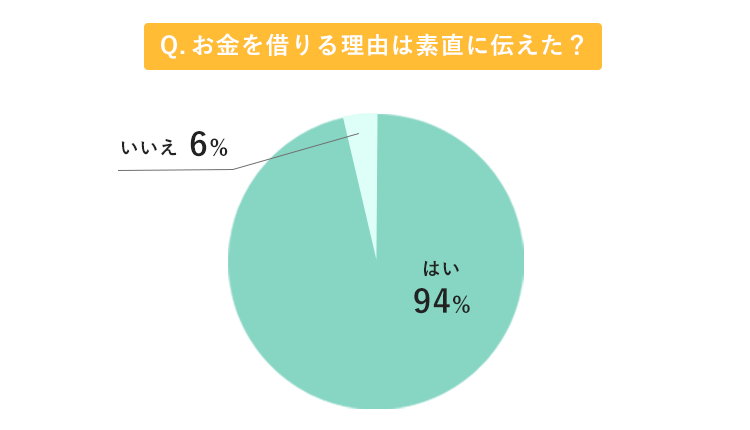

また借金の返済が目的の人は、親にお金を借りるときに嘘の理由を伝えたというデータも。

グラフの中で「いいえ」と回答した人の半数が、借金の返済のため親からお金を借りたい人でした。

借金の返済を理由に親からお金を借りることに対して「申し訳ない」「情けない」と感じている人が多いのかもしれませんね。

その他にも「整形費用が欲しかった」「新しいヘッドホンが欲しかった」「不動産投資の資金にしたかった」など、娯楽のためにお金を借りた人も何人か見受けられました。

親にお金を借りる方法と言い方は?

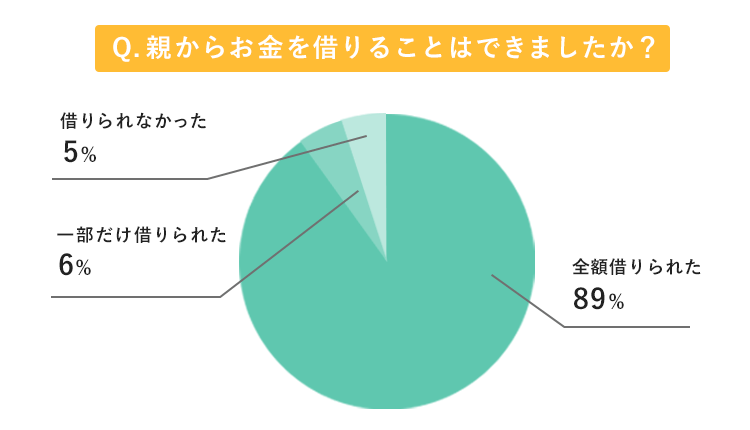

親にお金を借りる理由はさまざまで、今回のアンケートでは9割以上の人が「親からお金を借りられた」と回答していました。

身内からお金を借りることになるため、消費者金融や銀行と比較すると、圧倒的に借りやすいことがわかります。

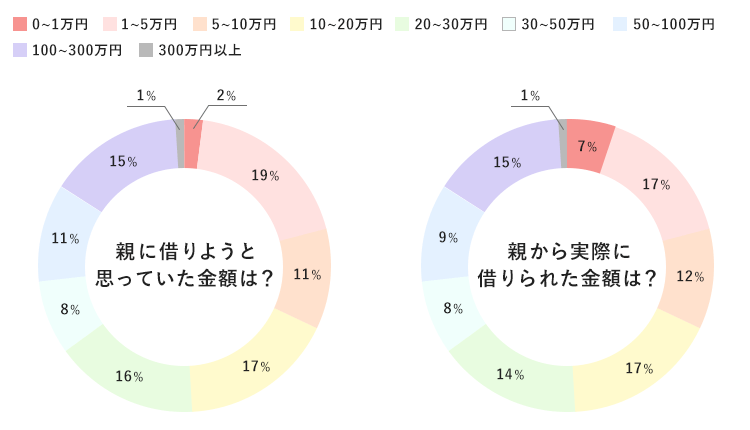

なおもともと親に借りようと思っていた金額と、実際に借りられた金額の差を見ると、次のような結果となりました。

グラフを比較してもそこまで差はありません。

親に正直に理由を打ち明けたことで、全額借りられた人が多かったようです。

ちなみにお金を借りられなかった人には、次のような理由がありました。

- 結婚を理由にお金を借りたいと申し出たが、そもそも結婚自体を反対された

- 理由は理解できるが、金額が大きすぎるのと実家暮らしだったため、すぐにできるバイトなどでやりくりをして欲しいと言われた。

- ウソがバレた。

- 実際に困っている話はしましたが、やっぱり自分で工面しようと途中まで相談して辞めました。

- 自分でなんとかしろと言われました。カードの支払いを分割にしたり、定期を崩したり、ポイントで支払いしたりと工面しました。

結婚や進学など、お金を借りる以前に進む道を反対されていると、お金を借りられなくなってしまいます。

また親の理解を得られない場合は、どうしても借りられないことも。

お金を借りるために嘘をついたとしても、親だからこそ見破られてしまい、逆に借りられなくなることもあるようです。

お金を借りるときの言い方は?

お金を借りるというデリケートな話題である以上、伝え方は気をつけたいもの。

親にどういう言い方をしたらよいかわからない人に、今回のアンケートで「親に快く貸してもらえた」と回答した人の言い方を抜粋して紹介します。

- 素直に理由を述べ、返済計画を示してお願いをしました。最初はためらっていたけれど、何度もお願いしたらお金を貸してくれました。

- お金が足りないから、助けて欲しいと頭を下げた。とうとうきたかと納得していた。

- 正直に理由を言って、お金を貸してほしいと伝えた。何にそんなにお金を使ったのか理由を聞かれ、お給料が入った時に返金する事を約束し、貸してくれた。

- クラスのみんなと研修旅行に行きたいし、このメンバーで行けるのは今しかないから、どうしても行きたい!!と伝えました

- 就職してから必ず返すので、貸して欲しいと伝えた。

アンケートの回答から、親にお金を借りる言い方のポイントをまとめました。

親にお金を借りたい理由をしっかり述べる

まず大事なことは、お金を借りたい理由についてきちんと親に伝えることです。

理由がわからないままでは、お金を貸す以前に「何かトラブルがあったのか?」と不安な気持ちにさせてしまうもの。

嘘をついたり、ごまかしたりせずに、しっかりと「◯◯が理由でお金を貸してほしい」と素直に伝えましょう。

どうしても親しか頼れないと伝える

いろいろと方法を探してみた結果、どうしても親しか頼れないと伝えてみるのもいいでしょう。

親としても、怪しい金融でお金を借りてほしくないと思うはずです。

渋ってお金を貸してくれなさそうであれば、困っていて助けてほしいと素直な気持ちをぶつけてみてもいいかもしれませんね。

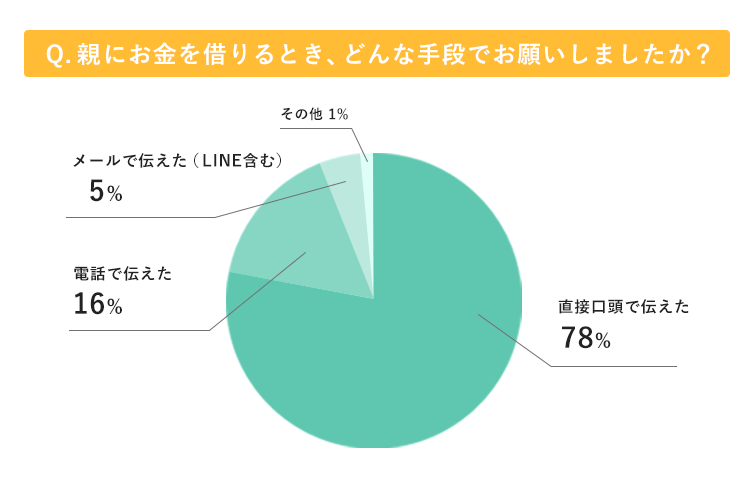

親に直接口頭で伝える

親にお金を借りたいときは、メールやLINEで済ませるのではなく、直接口頭で伝えるようにしましょう。

実際に今回のアンケートでも、直接口頭で伝えた人が約8割いました。

遠方で直接会えない場合は、電話で伝えるなど、自分の気持ちがしっかりと伝わる方法がおすすめです。

返済計画を立てて返す約束をする

親にお金を借りる方法は、返済期限が定められていないとはいえ、自主的に返済計画を立てましょう。

その際は「給料が入ったら必ず返す」「3ヶ月後には必ず返す」「毎月◯万円ずつ返す」といったように細かく期限や金額を設けるのがおすすめ。

余裕があれば、返済計画を書類やスケジュールに起こしましょう。

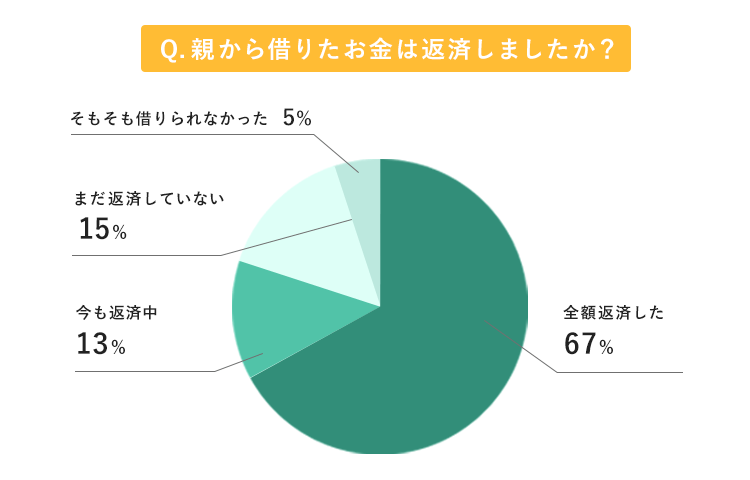

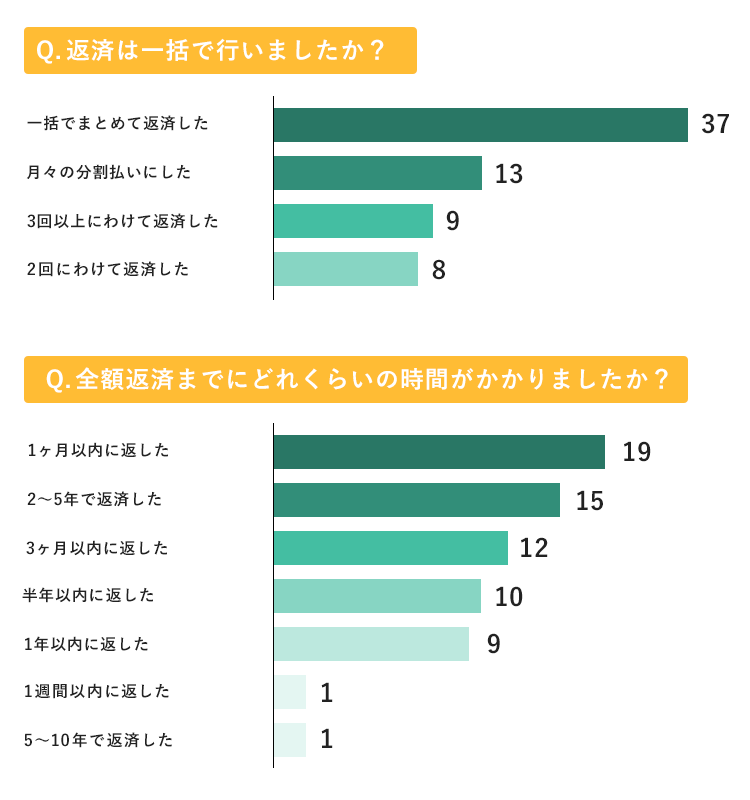

アンケートの回答から、親にお金を借りた人の返済状況を下記にまとめました。

返済状況に関する設問では、およそ7割の人が全額返済したと回答しています。

全額返済した人の返済方法や、返済にかかった期間も見てみましょう。

全額返済した人は「一括でまとめて返済した」人が約6割と一番多い結果になりました。

期間はバラバラで、最短で1週間以内、最長で5~10年でした。

少ない金額を借りた人は、1~3ヶ月で返済しているケースが多く、まとまったお金を借りた人は2~3年後、お金が貯まったときにまとめて返済していることがわかります。

後々のことを考えると、一括で返済する方が良い関係を築けますが、一括で返済できるお金がない場合は、分割払いにして毎月少しずつ返済していきましょう。

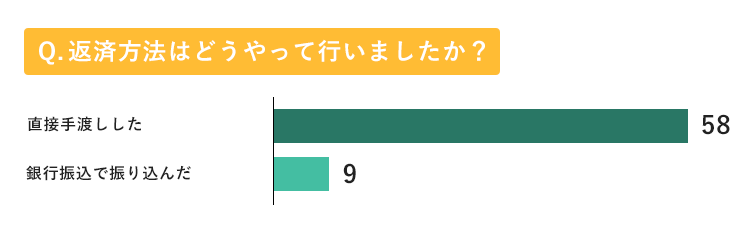

また返済方法は「直接手渡しした」人が8割を超える結果に。

親からお金を借りたときは、きちんと手渡しで返しに行くと、誠意が伝わるのでおすすめですよ!

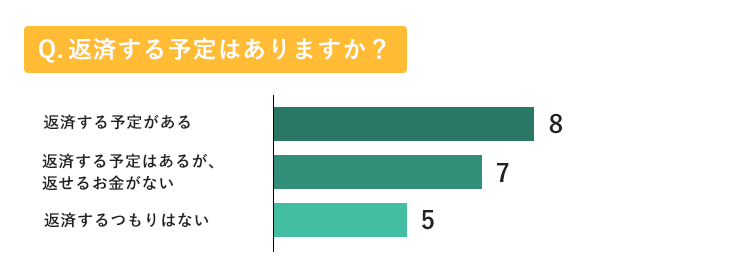

一方で、「まだ返済していない」と回答した人に「返済する予定があるか」を聞いてみました。

返済する予定があってもお金がない人は、その旨を事前に親に伝えておくといいでしょう。

アンケートでは残念ながら「返済するつもりはない」と回答している人が少数いました。

親子間であっても、お金を借りると「消費貸借契約」となります。

消費貸借とは、当事者の一方(借主)が相手方(貸主)から金銭その他の代替性のある物を受け取り、これと同種、同等、同量の物を返還する契約で、これは民法第587条《消費貸借》に規定されています。

(引用:消費貸借の意義|国税庁)

つまり自身に返済するつもりがなくても、親から支払いの要求があった場合は、支払いの義務が発生するわけです。

借用書がなくても、親がお金を振り込んだ入金記録などを元に裁判となるケースもあります。

最悪の場合、財産の差し押さえとなる可能性もあるため、親であってもお金はしっかり返すようにしましょう。

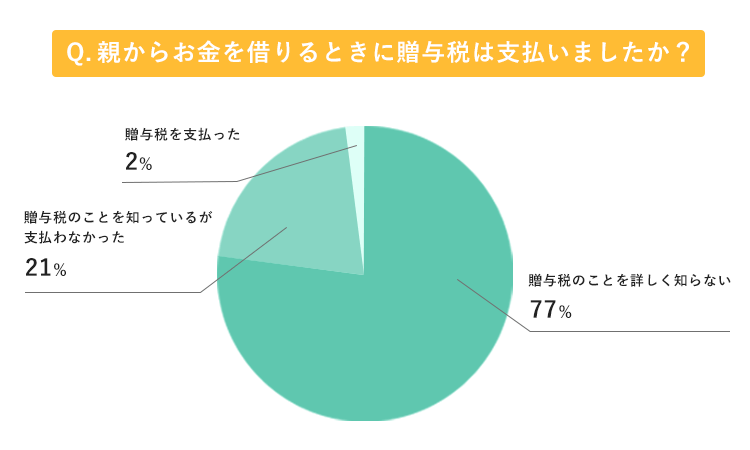

親からお金を借りるときに気をつけたい贈与税について

親にお金を借りるとき、条件によっては「贈与税」がかかるため、注意が必要です。

贈与税とは?

贈与税は個人が1年間で財産を贈与(もらった)場合にかかる税金。

贈与=無償でもらうことを指しているため、お金を借りるだけなら贈与にあたらないとも考えられますが、実は親族間のやり取りだからこそ、貸借ではなく贈与だと捉えられてしまう可能性があります。

明確にお金の貸し借りだとわかるようにしておかないと、贈与だと判断されて無駄に税金を取られる可能性があるため注意しましょう。

贈与税がかかってしまうケース

- 無利子でお金を借りている

- 返済できないほど高額なお金を借りている

- 返済期限が曖昧

- 「借用書」や「金銭消費貸借契約書」などの契約書がない

贈与税に大きく関わってくるのが「もらった金額」です。

借りた元金のみであれば、贈与とは判断されません。

しかし重要となるのが借りた際にかかる利子です。

親にお金を借りるとき、無利子で借りる人もいると思いますが、実はこの利子が「親から贈与された」と判断されてしまうことがあるのです。

贈与を受けた価額から基礎控除額110万円を差し引くことができ、控除後の価額が0円を超えると課税されることになります。

言い換えれば、贈与を受けた価額が110万円を超えなければ無税であり、申告する必要もありません。

(引用:贈与税はいくらかかる?(暦年課税制度について):三菱UFJ信託銀行)

上記のように、贈与税がかかる金額は110万円以上とされています。

つまり利子が110万円を超えてしまった場合、利子分も含めて贈与したとみなされ、贈与税がかかってしまいます。

消費者金融や銀行のように高い金利を設定する必要はありませんが、親子間であっても金利を設けておくようにしましょう。

監修者コメント

監修者コメント「親と子」のように個人対個人が行うお金の貸し借りであっても、利息制限法や出資法の制限を受けます。これを超えた利率での貸し付けは、契約自体が無効になったり制限を超えた部分の過払い金請求等が可能です。また、子が親に対して支払った利息は親が所得税として申告をしなければいけません。たとえ個人間の貸し借りであっても、様々な法律や税制度が関わってくるので注意してください。

返済できないほど高額なお金を借りている場合、返済させる気がない=贈与したと判断され、贈与税がかかります。

結婚式のお金や住宅に関わる費用など、高額なお金を借りなければいけない場面もあるでしょう。

高額なお金を借りる場合は、事前に返済計画を立てて、返済が可能な範囲のお金を借りるのがおすすめです。

「出世払いで返す」「いつか返す」といったように、返済の期限が曖昧なままだと、返済する気がないと思われて、贈与税の対象となってしまいます。

親であっても返済計画をしっかり立てて、毎月の支払い額や、いつまでに返すかを明確にしておきましょう。

親からお金を借りる場合、口頭の約束のみで借りている人も少なくありません。

借用書や契約書など貸借契約であることを証明する物がないままお金を借りていると、貸借でなく贈与だと見られてしまう可能性があります。

親であってもお金を借りるときは下記のような契約書をしっかりと交わしておきましょう。

- 借用書

- 金銭消費貸借契約

親にお金を借りるのが難しいとき使いたい方法

親にお金を借りるのは、手軽な分、申し訳ない気持ちになってしまう人もいるでしょう。

親以外でお金を借りられる場所がないのであれば別ですが、もし親に心配をかけたくないのであれば、ストレスなく借りられる消費者金融もチェックしてみてください。

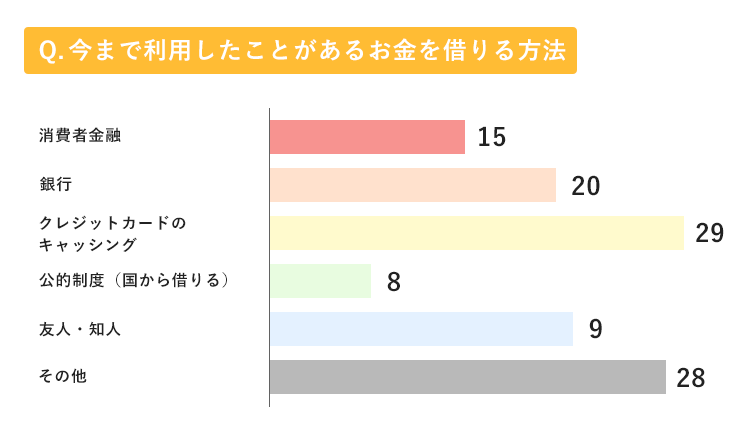

実際に親に借りる以外の方法でお金を借りたことがあるかを聞いてみたところ、以下のような回答になりました。

利息が嫌だ、と考える人であれば、無利息期間のある消費者金融を利用しましょう。

大手の消費者金融なら30~60日間であれば、利息なしでお金を借りられるところがほとんどです!

また催促されるのが怖い、という人でも、大手の金融機関であれば、怖いイメージもなくお金を借りられます。

1ヶ月以内に返済できる程度の少額を借りようと思っている人なら、問題なく利用可能です。

金融機関ならば、お金を借りたい理由を話して怒られる心配もありません。

5万円を借りる、10万円を借りるなどの金額によって最適な金融機関が少し異なるため、確認しておきましょう。

親に心配をかけたくないと考えている人は、一度検討してみてくださいね。

あなたにぴったりのカードローンを診断!

あなたにぴったりの

カードローンを診断!

*1 21時(日曜日は18時)までのご契約手続完了(審査・必要書類の確認含む)で、当日中にお振込が可能。一部金融機関および、メンテナンス時間等を除きます。

林裕二

林裕二2018年に2級FP技能士検定に合格後、AFP登録を実施。FPライターとして金融系記事をメインに寄稿するとともに、大手金融サイトで記事監修も開始。ファイナンシャルプランナーとして、読者に対して正しい情報を届けられるよう監修を行う。また、ファイナンシャルプランナーとしての専門知識に加え、ライターとして培ってきた知識を踏まえ、専門性の高い監修を行うことを心掛けている。

親にお金を借りる言い方のポイント