公務員は加入している共済組合の「共済貸付」を利用してお金を借りられます。

「住宅ローンの手付金を支払いたい」

「結婚式の費用を借りたい」

「車を買うお金を借りたい」

このように公務員であっても急な出費でお金を借りたい場面はあるはず。

共済貸付を利用すれば、銀行よりも安くお金を借りられます!

今回は公務員がお金を借りる制度「共済貸付」について詳しく解説していきます。

また借入を急ぐ人はおすすめの消費者金融も合わせてチェックしてみてください。

職場に借金してるとバレたくない人におすすめのカードローンは下記でもチェックできます!

>>公務員でもバレずにお金を借りられる消費者金融

※ページ下部へスクロールされます

目次

共済組合の貸付は公務員だけがお金を借りられる制度

共済貸付を取り扱う共済組合は、公務員が所属している組合です。

そのため共済貸付は公務員のみが利用できる借入方法となっています。

対象となるのは以下の組合に加入している人。

| 組合の種類 | 職業 |

|---|---|

| 国家公務員共済組合 | 国家公務員 所属する省庁によって加入する組合が異なる |

| 地方職員共済組合 | 道府県の職員、地方団体関係団体の職員 |

| 指定都市職員共済組合 | 指定都市の職員* |

| 市町村職員共済組合 | 市町村の職員 |

| 都市職員共済組合 | 特定の市職員(北海道、仙台市、愛知県) |

| 東京都職員共済組合 | 東京都の職員 |

| 警察共済組合 | 警察官、警察職員、警察庁職員、皇宮護衛官 |

| 防衛省共済組合 | 自衛隊員、防衛省職員 |

| 公立学校共済組合 | 公立学校の教職員、教育委員会職員 |

| 日本私立学校振興・共済事業団 | 私立学校の教職員 |

*指定都市一覧はこちら

組合への加入が必須なので、組合員になれない非常勤の公務員は貸付を受けられません。

ただし臨時職員として「常勤職員の勤務すべき時間以上勤務した日が1ヶ月に18日以上あり、1年以上その状態が続いた場合」のみ組合への加入が認められます。

共済組員(公務員)はどんな目的でお金を借りられる?

共済貸付は以下のように目的別で区切られています。

地方職員共済組合を例に見てみましょう。

| 貸付 | 目的 | 貸付限度額 |

|---|---|---|

| 普通貸付 | 臨時で自動車や家電などの購入が必要なとき | 給料月額の6ヶ月分 ※最高200万円 |

| 住宅貸付 | 住宅の新築、増築、改築、修理、敷地購入にかかわる臨時の資金 ※共済へ加入して1年以上の人のみ利用可 | 組合員期間と給料月額により決定 ※最高1,800万円 |

| 一般災害貸付 | 震災や火災、水害などの損害や盗難による臨時の資金 | 給料月額の6ヶ月分 ※最高200万円 |

| 住宅災害貸付 | 震災や火災、水害などの損害による臨時の資金 | 住宅貸付と同等 |

| 住宅災害再貸付 | 住宅貸付を受けた上で、震災や火災、水害などの損害による臨時の資金 | 住宅貸付と同等 ※最高1,900万円 |

| 医療貸付 | 組合員または被扶養者の療養 | 給料月額の6ヶ月分 ※最高200万円 |

| 入学貸付 | 組合員または被扶養者の進学 | 給料月額の6ヶ月分 ※最高200万円 |

| 修学貸付 | 組合員または被扶養者の修学 | 修業1年につき180万円 |

| 結婚貸付 | 組合員または被扶養者、子、孫、兄弟姉妹の婚姻 | 給料月額の6ヶ月分 ※最高200万円 |

| 葬祭貸付 | 被扶養者または配偶者、子、父母、兄弟姉妹、配偶者の父母の葬祭 | 給料月額の6ヶ月分 ※最高200万円 |

| 高額医療貸付 | 組合員または被扶養者が高額療養費の対象となる療養を受ける際の臨時資金 | 高額療養費相当額 |

| 在宅介護対応住宅貸付 | 要介護者にかかわる住宅貸付 ※共済へ加入して1年以上の人のみ利用可 | 住宅貸付の限度額から介護にかかわる費用 ※最高300万円 |

| 出産貸付 | 組合員または被扶養者の出産 | 出産費相当額 |

共済貸付では住宅ローンだけにとどまらず、マイカーローンや家電購入など幅広い目的でお金を借りられます。

ただし貸付に条件が設けられていることも多いです。

また車の車体形状や用途が指定されており、家族間で使用する車のローンとしては利用できません。

また共済貸付で重要なのは、いずれも「一時的な資金」として借入できる点。

カードローンのように、自由な用途では利用できず、あくまでも臨時の資金の範囲で借入を行わなければなりません。

また住宅貸付を他社で借りた住宅ローンの返済に充てることも禁止されています。

上記に当てはまらない目的でお金を借りたい場合は、カードローンを利用しましょう。

共済貸付のメリットとデメリット

共済貸付ならではのメリットをまとめました。

- 金利がとにかく低い

- 連帯保証人や保証料、抵当権設定が不要

- 繰り上げ返済時の手数料がかからない

- 借入の審査がゆるい

共済貸付の最大のメリットはとにかく低金利なこと。

特に普通貸付は他にはない低金利を実現しています。

国家公務員は地方公務員より金利が少しだけ高い傾向にありますが、それでも銀行や消費者金融よりもお値打ちな金利でお金を借りられます。

| 組合 | 金利(普通貸付) | 金利(住宅貸付) | 金利(その他貸付) |

|---|---|---|---|

| 国家公務員共済組合 | 年利4.26% | 年利1.27% | 年利1.86% |

| 地方職員組合共済 | 年利1.26% | 年利1.26% | 年利1.26% |

※2020年4月17日時点

※年利は地方公務員等共済貸付組合法に規定する退職等年金給付の基準利率に応じて変動

金利の低さをイメージするために、消費者金融・銀行と比較してみました。

消費者金融:年利18.0%

銀行ローン:年利14.5%

共済貸付:年利1.26%(地方公務員の場合)

仮に20万円を借入して2年で返済すると仮定します。

消費者金融:72,000円

銀行ローン:58,000円

共済貸付:5,040円

なんと利息だけで5万円以上の差に。いかに共済貸付の金利が低いかがわかります。

また高額医療貸付や出産貸付は、無利息でお金を借りられます。

共済貸付でお金を借りるときは連帯保証人や保証料が不要です。

このメリットが最大に活かされるポイントは住宅の購入。

夫婦共働きで住宅を購入したり、高額な借入が必要な場合、連帯保証人が必要となりますが、住宅貸付では連帯保証人がいりません。

また保証料や抵当権設定も不要なため、住宅購入にかかる諸費用を節約できるのもメリットです。

保証料や連帯保証人が不要なのは、共済貸付が退職金を担保にお金を貸付しているため。

保証料だけでも50万円以上かかるので、諸費用だけで100万円を超えるケースも少なくありません。

諸費用がすべて不要になるのは大きなメリット。ただしその分、住宅貸付の金利が高くなるため注意しましょう。

銀行の住宅ローンで繰り上げ返済を行うと通常1万円程度の返済手数料がかかるものの、共済貸付では繰り上げ返済の手数料が無料です。

公務員になるとボーナスも安定して出るので、毎月の給料やボーナスをコツコツ貯めて繰り上げ返済しようと考える人もいるでしょう。

最近ではネット上での決済で無料となる銀行も増えてきていますが、地方銀行ではまだ手数料がかかります。

せっかくの繰り上げ返済で、無駄な手数料がかかるのを避けられるのは嬉しいポイントです。

共済貸付はすでに組合員である人を対象に貸付を行うため、銀行ほど審査が厳しくありません。

審査が甘めなのは下記の理由が挙げられます。

- そもそも対象となるのが常勤の公務員であること

- 組合員になった時点で、給料や退職金が担保となるため、貸し倒れのリスクが高くないこと

消費者金融や銀行のように個人情報機関への照合もないので、過去のカードやローンの利用履歴が見られることもありません。

過去に延滞した過去がある人でも問題なく借りられます。

審査では主に「利用用途」を見られるため、お金を借りる目的が明確であれば審査にはほぼ通ると思って間違いないでしょう。

一方で共済貸付には以下のようなデメリットもあります。

- 即日借り入れはできない

- 借りる目的が限られる

- 住宅貸付は銀行ローンよりも金利が高い

共済貸付は、ゆるいとはいえ審査が行われます。

申込書の提出から貸付を受けるまでは、1ヶ月かかるので即日の借入はできません。

また共済貸付は申込書類の提出締切日が毎月決まっています。

月初に申し込みをしても、審査が行われるのは翌月の初日で、貸付は翌月末となるため、借りたいときに借りられないのもデメリットです。

申込書提出の締切日を過ぎると、翌月分の申し込みとしてみなされ、送金がその分遅れることもあります。

翌月末までに至急お金を借りたい人は、銀行もしくは消費者金融を利用しましょう。

消費者金融ならば、即日の借入も可能です。

貸付の目的に関する項目で解説したように、共済組合ではお金を貸し出す目的が限られています。

種別を見ると銀行の各種ローンと変わりはありませんが、カードローンやフリーローンといった種別がないため、ギャンブルや生活費の補填目的でお金を借りることはできません。

自由に使えるお金を借りたい場合は、消費者金融や銀行で借入を検討するしかありません。

生活貸付やその他特別貸付の金利が低いのに対し、住宅貸付だけは銀行よりも金利が高い傾向にあります。

理由としては共済貸付が独自審査を行っており、銀行の住宅ローンよりも借入しやすいため。

審査のハードルを下げている分、金利が高くなっていると思っておきましょう。

また限度額が低めに設定されており、勤続年数に応じて上限が変動するのもデメリット。

定年時の退職金を担保としていることから、今の年齢によっては借入できる期間が短くなります。

参考:住宅貸付の限度額

公務員が共済貸付でお金を借りる流れと申込方法

ここからは実際に共済貸付でお金を借りる流れと申込方法を紹介します。

共済貸付には申込書と各種添付書類の提出が必要です。

貸付申込書は自治体によって異なり、様式も違うので注意しましょう。

各共済組合の公式サイトでダウンロードできる他、共済事務担当課でもらえます。

申し込みの必要書類

・貸付申込書

・借用証書

・借入状況申告書

貸付申込書では以下のような項目があります。

申込書に記入する項目の例

・借りたい金額と種別

・月給

・申し込む理由

・口座情報

・組合証番号

また他の金融機関ですでに借入があったり、普通貸付以外に申し込む場合は、以下のような書類が必要となります。

自治体によって必要書類は異なるため、所属する共済組合の公式サイトで確認を行いましょう。

他の金融機関から借入がある場合

・融資決定通知書

・償還表

住宅貸付の場合

・印鑑登録証明書

・上棟写真もしくは全景写真

・団体信用生命保険事業加入申込書

特別貸付(入学、修学、医療、結婚、葬祭、出産)で必要なもの

・合格通知書、入学許可証

・在学証明書

・医師の診断書

・結婚証明書もしくは案内状

・埋葬許可書

・領収書

・戸籍抄本または住民票

・母子手帳

※申し込む貸付によって必要書類は異なります。

申込書類は所属する組合の共済事務担当課へ提出します。

提出は持参の他に郵送でも対応してもらえるところがほとんどです。

提出には締切日が設けられており、締切日によって送金を行う日付も変わってくるため、早くお金を借りる必要がある人は早めの対応が重要です。

提出した書類をもとに審査が行われます。

申込書に記載した口座宛にお金が振り込まれます。

共済貸付の場合、毎月の送金日が決まっており、送金日以外ではお金を借りられません。

一般的に申し込んだ翌月の月末に振り込まれますが、自治体によっては月の前半後半に分けて振込を行うところもあります。

送金された翌月から返済(償還)を行います。

償還の方法は自治体によって異なり、元利均等償還と元金均等償還※どちらかを選べるところもあります。

元利均等償還とは

一定の返済額を毎月支払っていく方式のこと。均等に支払っていける分、返済総額は大きくなる。

元金均等返済とは

返済が進むにつれて返済額が少なくなる返済方式のこと。初回負担が大きい分、返済総額は少なくなります。

共済貸付の場合、給与から控除を行うことで償還していくのが一般的です。

なおボーナスを併用して償還するかどうかは、申込時に選べます。

共済貸付でお金を借りられないのはどんな人?審査に通らない可能性とは?

組合員であれば基本的に審査に落ちることはありませんが、以下に当てはまると審査に通らず借入できない可能性があります。

- お金を借りる目的が共済貸付の用途に当てはまらない

- 過去に共済貸付で延滞を繰り返したことがある

- 他の金融機関で給料が差し押さえられるほどの金融事故を起こしたことがある

- 組合員になって1年以内で貸付条件に当てはまらない

共済貸付の審査では「使用用途」が重視されるため、申し込む目的が貸付用途に当てはまらない場合、審査には通りません。

また審査がゆるいとはいえ、過去に共済貸付で延滞を繰り返している人は目をつけられている可能性があります。

金融事故を起こしたことがないのに借入できなかった人は、貸付条件に当てはまっているか確認してみましょう。

審査に通らなかった人は、共済貸付以外での借入を検討してみましょう。

公務員が共済貸付以外でお金を借りる方法は?

公務員は共済貸付以外の金融機関でも、比較的お金を借りやすい職業です。

過去には公務員専用のカードローンが存在したほど、金融会社にとっては安心してお金を貸せる職業のひとつなのです。

共済貸付では目的を果たせない人に、公務員がお金を借りる方法を紹介します。

消費者金融を利用すれば公務員でもバレずに即日お金を借りられる

「今すぐにお金を借りる必要がある」

「なるべくお金を借りていると周りにバレたくない」

こう考える人におすすめなのが消費者金融のカードローンです。

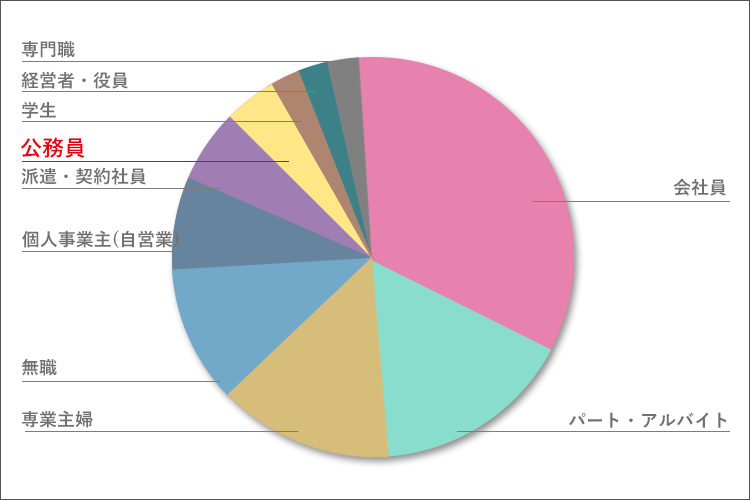

公務員が消費者金融を利用しているイメージはあまりないかもしれませんが、金融庁の調査結果によると経営者や学生よりもお金を借りている人の割合が多くなっています。

またこの調査で面白いのが違法な業者を利用した経験のある公務員が学生に次いで多い点。

バレずに今すぐお金を借りたいと考えている公務員の人が多いとわかります。

貸付申込書を提出しに共済事務担当課へ足を運ぶ方が、よっぽどバレるリスクが高いです。

あなたにぴったりのカードローンを診断!

あなたにぴったりの

カードローンを診断!

銀行の公務員ローンを利用する手もあり

金利を少しでもおさえたい人は銀行カードローンを利用しましょう。

地銀では公務員専用のカードローンを取り扱う銀行もあります。

広島銀行

東邦銀行

琉球銀行

愛媛銀行

沖縄銀行

沖縄海邦銀行

公務員カードローンのメリットは、給与振込で金利の優遇を得られる点と、借入の限度額を増やしやすい点。

また専用でカードローンを設けているので、会社員よりも審査に通る確率は高くなるでしょう。

銀行は総量規制の対象外となるため、多額の借入を検討している人は共済貸付よりも借入できる金額が大きくなります。

一方で消費者金融のように無利息サービスはなく、即日の借入もできないのがデメリットです。

公務員でもろうきんでお金を借りられる

公務員は共済組合と同様に、ろうきんでお金借りることも可能です。

ろうきんにはマイプランと呼ばれるカードローンがあり、自由な用途で利用できます。

ろうきんの組合員でなくても、安定・継続した年収が150万円以上あり、1年以上勤務している人であれば利用できるので、公務員であれば条件をクリアできるでしょう。

監修者コメント

監修者コメント公務員の方は他の職種の方に比べて、お金を借りやすいです。その理由は「安定しているから」です。倒産のリスクもなければ給与未払いも発生しない、給与も高水準であり、貸金業者からすれば優良顧客と言えるでしょう。お金を借りる選択肢が多い公務員の方は、自分の状況等に合わせて最適な借入先を見つけましょう。

レイクの貸付条件

*1 21時(日曜日は18時)までのご契約手続完了(審査・必要書類の確認含む)で、当日中にお振込が可能。一部金融機関および、メンテナンス時間等を除きます。

*2 初めてなら初回契約翌日から無利息、無利息期間経過後は通常金利適用。30日間無利息、60日間無利息、180日間無利息の併用不可。ご契約額が200万超の方は30日無利息のみになります。

*2 60日間無利息(Webからのお申込み限定)、180日間無利息それぞれ契約額上限は200万円まで。

*2 Web以外の無人店舗・お電話で申込むと、お借入額5万円まで180日間無利息またはお借入額全額30日間無利息のどちらかになります。

≪貸付条件≫

融資限度額 1万円~500万円

貸付利率 年4.5%~18.0%

ご利用対象 年齢が満20歳以上70歳以下の国内に居住する方,ご自分のメールアドレスをお持ちの方,日本の永住権を取得されている方

遅延損害金(年率) 20.0%

ご返済方式 残高スライドリボルビング/元利定額リボルビング

ご返済期間・回数 最長5年、最大60回

必要書類 “運転免許証

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

担保・保証人 不要

※商号:新生フィナンシャル株式会社

※貸金業登録番号:関東財務局長(10) 第01024号

※日本貸金業協会会員第000003号

林裕二

林裕二2018年に2級FP技能士検定に合格後、AFP登録を実施。FPライターとして金融系記事をメインに寄稿するとともに、大手金融サイトで記事監修も開始。ファイナンシャルプランナーとして、読者に対して正しい情報を届けられるよう監修を行う。また、ファイナンシャルプランナーとしての専門知識に加え、ライターとして培ってきた知識を踏まえ、専門性の高い監修を行うことを心掛けている。

もしも公共料金の支払いやギャンブル、旅行などの娯楽費用のためにお金を借りたいなら、カードローンを利用しましょう。