事業者がお金を借りる方法に「マル経融資」があります。

マル経融資は低金利で担保や保証人がいらないため、比較的利用しやすい借入方法です。

マル経融資を利用しようか検討している人へ、借りる条件と借入方法を解説します。

本記事では、新型コロナウイルスの影響で売上が減少している事業者向けの情報も掲載しています。

目次

マル経融資とは?商工会議所でお金を借りる方法

マル経融資は、日本政策金融公庫が取り扱う公的融資制度です。

融資を行うのは日本政策金融公庫ですが、商工会議所を介しての申請が必要となるため、「商工会議所からお金を借りる方法」としても知られています。

マル経融資の正式名称は「小規模事業者経営改善資金融資制度」でその名のとおり、中小企業を対象にした融資方法となっています。

| 対象 | 従業員が20人以下の小規模事業者 |

|---|---|

| 借入目的 | 運転資金 設備資金 |

| 貸付限度額 | 2,000万円 |

| 利率 | 1.21% |

| 担保・保証人 | 不要 |

| 返済期間 | 運転資金 7年以内 設備資金 10年以内 |

マル経融資は主に「運転資金」と「設備資金」の2つの目的で借り入れできます。

運転資金:仕入れや人件費、家賃、通信費など日常業務で使用される資金

設備資金:パソコンやコピー機、事務所設備などの設備に関わる資金

あくまでも事業資金としての借り入れとなるため、生活費や借金の借り換えには利用できません。

またマル経融資は創業資金にも利用できないので注意しましょう。

マル経融資が創業資金として利用できない理由は借入条件に関わってきます。

マル経融資でお金を借りる条件は?

マル経融資でお金を借りる条件は以下のとおりです。

マル経融資は「小規模事業者」を対象とした融資制度なため、利用できるのは「常時使用する従業員が20人以下の法人・個人事業主」となっています。

なお「常時使用する従業員」にパート・アルバイトは含まれる一方、会社役員や個人事業主本人は含まれません。

対象となる範囲については、労働基準法によって以下のように定められています。

中小企業基本法上の「常時使用する従業員」とは、労働基準法第20条の規定に基づく「予め解雇の予告を必要とする者」を従業員と解しています。

よって、パート、アルバイト、派遣社員、契約社員、非正規社員及び出向者については、当該条文をもとに個別に判断されると解されます。

(引用:中小企業庁:FAQ「中小企業の定義について」)

なお宿泊業及び娯楽業以外のサービス業は、5人以下が条件となっています。

美容院やネイルサロンなどがサービス業にあたります。

マル経融資を受けられるのは、所属する商工会議所地区内で1年以上事業を行っている人。つまり事業を立ち上げてから1年以上経過している必要があります。

創業資金の借り入れを検討している事業者は多いと思いますが、マル経融資は会社立ち上げのための資金としては利用できません。

あくまでも事業を行う中で資金調達が必要になったときに利用できる方法だと覚えておきましょう。

マル経融資を受けるためには、商工会議所の指導員による経営指導を受けなければいけません。

そもそも商工会議所は地元中小企業の発展を目的とした活動を行っている団体です。そのため商工会議所で経営指導を受け、推薦された企業のみマル経融資を受けられます。

経営指導ときくと厳しい指導をされるイメージも湧きますが、事業状況を相談できる場だと思っておくと良いでしょう。

一般的に2ヶ月に1回程度、会社を訪問して経営指導が行われるため、最初に経営指導を受けてから6ヶ月経っていれば申請対象となります。

なお決算書に問題がなければ6ヶ月経たなくても、マル経融資の推薦を受けられることもあります。

経営に関してわからないことがあれば相談にのってもらえますし、経営指導員で解決できない専門的な内容であれば税理士や弁護士を紹介してもらえます。

事業で困っていることがあれば、一度気軽に利用してみても良いかもしれません。

マル経融資を受けるにあたり法人税・事業税・法人住民税(個人事業主の場合、所得税・住民税も)の領収書もしくは納税証明書を提出する必要があります。

マル経融資は資金の返済を前提として資金を貸し出すため、納税できないほど状態が悪くなっている会社は融資してもらえません。

会社が納税できないほどの状態になっている場合は、経営指導員に相談すれば、別の公的制度や給付制度を紹介してもらえます。

マル経融資は日本政策金融公庫が扱う融資制度なため、融資対象外の業種となった場合は融資を受けられません。

日本政策金融公庫の融資対象外となっているのは以下のような業種です。

- 銀行業

- 賃金業

- クレジットカード業

- 金融商品取引業

- 商品先物取引業

- 保険業

- ソープランド業

- 競輪・競馬

- パチンコホール

- 場外馬券売場、場外車券売場

- 取立業

- 集金業

- 社会保険事業団体

- 福祉事業所

- 更生保護事業

- 政治・経済・文化団体

- 郵便局

参考:日本政策金融公庫非対象業種 – 経営支援情報|岐阜商工会議所

融資業を営む金融業者や風俗店、娯楽を提供している業種は対象外となっています。

日本政策金融公庫そのものが3つの事業に分かれており、上記3つの業種は「農林水産事業」の融資制度を利用できます。

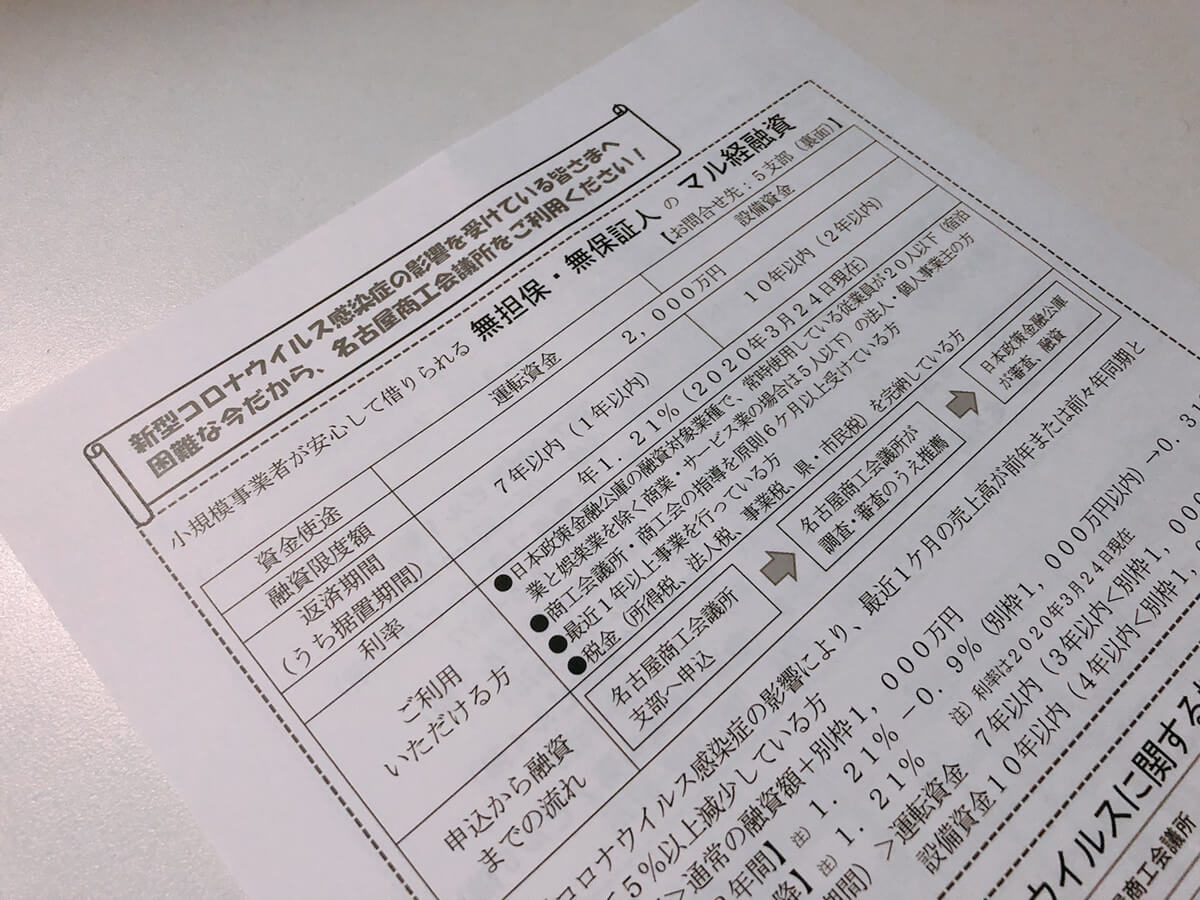

新型コロナウイルスに関するマル経融資の特例について

マル経融資の条件を満たしており、新型コロナウイルスの影響で売上が減少した事業者は特例を利用できます。

特例の対象となるのは以下のとおり。

特例の内容を通常のマル経融資と比較しました。

| 項目 | 通常のマル経融資 | 新型コロナウイルス対策マル経融資(特例) |

|---|---|---|

| 対象 | 従業員が20人以下の小規模事業者 | 従業員が20人以下の小規模事業者 |

| 借入目的 | 運転資金 設備資金 | 運転資金 設備資金 |

| 貸付限度額 | 2,000万円 | 別枠1,000万円 |

| 利率(年利) | 1.21% | 当初3年間 0.31% 4年目以降 1.21% |

| 返済期間 | 運転資金 7年以内 設備資金 10年以内 | 運転資金 7年以内 設備資金 10年以内 |

| 据置期間 | 運転資金 1年以内 設備資金 2年以内 | 運転資金 4年以内 設備資金 3年以内 |

※2020年5月1日時点

通常時と異なるのは「限度額」「利率」「据置期間」の3つ。

新型コロナウイルスによる特例を受ける場合、通常の貸付限度額にくわえて別枠で1,000万円の貸付を受けられます。

すでに2,000万円に達している人も別枠で借り入れできるほか、2,000万円未満であっても新型コロナウイルスの特例で借り入れを行った場合は、特例の条件が適用されます。

また利率が通常の1.21%から0.9%引き下げられ、0.31%で借りられます。

くわえて以下の対象者については、3年間無利子となる特別利子補給を受けられます。

- 個人事業主

- フリーランス

- 売上高が15%以上減少している小規模事業者(法人)

- 売上高が20%以上減少している中小企業者

商工会議所での経営指導を受けた事業者であれば、ぜひ利用したい制度。

据置期間(元金でなく利子のみ返済する期間)が3~4年以内と引き伸ばされているため、今は資金がなくても余裕を持って返済できる点も魅力です。

マル経融資でお金を借りるメリットとデメリット

マル経融資は借入条件が良い一方で、借りられる対象が少ないデメリットもあります。

マル経融資でお金を借りるメリットとデメリットをまとめました。

マル経融資は低い金利でお金を借りられる

マル経融資の最大のメリットは、低金利で借りられる点です。

マル経融資の金利は日本政策金融公庫で定められている「特別利率F」が適用されます。

ちょっとした設備資金以外に、売上減少で多額の借り入れが必要な際も、金利を低く抑えられるのはメリットです。

他の事業者向けの資金調達方法と比較しても、マル経融資は低金利で借りられます。

| 借入方法 | 利率 |

|---|---|

| マル経融資 | 1.21% |

| 日本政策金融公庫(一般貸付) | 2.16~2.45% |

| 信用金庫 | 5.00%~14.9% |

| 銀行ビジネスローン | 1~14.0% |

| 消費者金融ビジネスローン | 3.1~18.0% |

同じ日本政策金融公庫が取り扱う「一般貸付」と比較しても、1%以上低くなります。条件に当てはまる中小企業の事業者なら利用したい制度です。

マル経融資は担保も保証人も不要

マル経融資は担保も保証人も無しでお金を借りられます。

通常、融資を受けるには担保もしくは保証人が必要なものの、マル経融資の場合は商工会議所の推薦によって融資を受けられるしくみなので保証人がいりません。

その代わり推薦を受けるために、商工会議所の指導員による経営指導を受ける必要があります。

他の借入方法では、担保か保証人どちらかを立てる必要があります。どちらも建てない場合は、金利の利率が上がるなど貸付条件に影響するものも多いです。

| 借入方法 | 利率 |

|---|---|

| 日本政策金融公庫(一般貸付) | 無担保の場合、保証人が必要 |

| 信用金庫 | 代表の個人保証もしくは税理士との顧問契約等が必要 |

| ビジネスローン | 法人代表による個人保証が必要 |

完全に無担保・無保証で借りられるのはマル経融資の大きなメリットです。

一方でマル経融資には、借りられる対象やスピード面でデメリットもあります。

マル経融資のデメリット

- 創業1年未満の事業者はお金を借りられない

- 即日お金を借りられない

マル経融資でお金を借りられるのは創業1年以上の事業者

マル経融資は無担保、無保証で借りられる反面、信用がないと審査に通りません。

借りられる条件でも解説したように、マル経融資は創業1年以上の事業者でないとお金を借りられません。

起業にあたり資金調達を検討している事業者も多いと思いますが、創業の資金としてマル経融資は利用できないと覚えておきましょう。

創業資金の融資が必要なら、同じ日本政策金融公庫の「新創業融資制度」や「新事業活動促進資金」が利用できます。

国からお金を借りる方法には、他にも様々な制度があります。

マル経融資では即日お金を借りられない

マル経融資は即日融資に対応していません。

マル経融資を受けるには商工会議所の推薦が必要なため、推薦に値するかどうかの調査や審査が行われます。

そもそも審査を受けるために6ヶ月以上の経営指導が必要なため、事業開始から1年経ったからすぐに利用できるわけではありません。

いざというときにマル経融資を頼るためには、創業時から商工会議所の経営指導を受けておくのがおすすめです。

経営指導を受けていたとしても借り入れできるのは申し込みから1ヶ月後。すぐにお金が必要な事業者は即日対応のビジネスローンを利用しましょう。

マル経融資でお金を借りる手順と必要書類

マル経融資での借り入れを検討している方へ、お金を借りる手順と必要書類をまとめました。

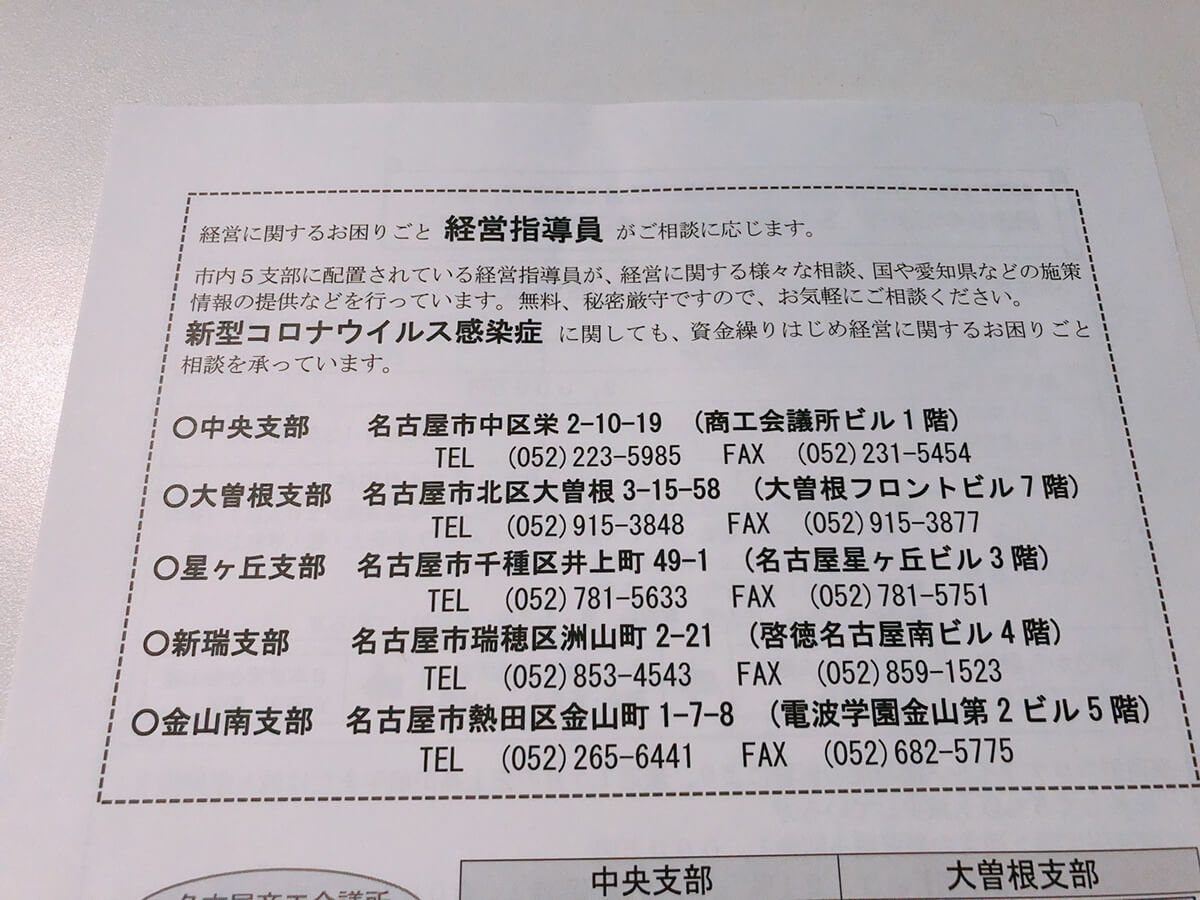

マル経融資の窓口は商工会議所です。会社の近くにある商工会議所へ相談にいきましょう。

自治体によってはまず郵送やFAXで申込書を送付して、担当の連絡を待つところもあります。

現在、新型コロナウイルスの影響で郵送受付のみとなっている自治体もあるので、公式サイトをチェックしましょう。

マル経融資に必要な書類を提出します。自治体で必要書類が異なるため、ここでは東京商工会議所の例で紹介します。

法人の方 個人事業主の方

- 前期・前々期の決算書および確定申告書

- 決算後6ヶ月以上経過の場合は最近の残高試算表

- 法人税・事業税・法人住民税の領収書または納税証明書

- 商業登記簿謄本(履歴事項全部証明書)

- 見積書・カタログ等(設備資金の申込みの場合)

- 前年・前々年の決算書(または収支内訳書)および確定申告書

- 所得税・事業税・住民税の領収書または納税証明書

- 見積書・カタログ等(設備資金の申込みの場合)

提出した書類をもとに、経営指導担当者との面接が行われます。

経営状況のほか、資金の利用目的、今後の事業展望などを聞かれるので、事前に考えておくと良いです。

日本政策金融公庫にて審査が行われ、問題なければ融資の決定通知書が届きます。

融資の決定とともに、融資額が指定の口座へ振り込まれます。

マル経融資の審査から推薦までに2~3週間、振込までは1ヶ月ほどかかります。

必要書類が用意できないとその分融資も遅れてしまうので、前もって最寄りの商工会議所へ問い合わせておくのがおすすめです。

マル経融資の審査は通りやすい?審査難易度について

マル経融資の審査で肝となるのが商工会議所からの推薦です。

マル経融資は日本政策金融公庫にて審査が行われるものの、一度商工会議所での審査を通しているためそこまで厳しくみられません。

他の融資方法では資金繰りや過去の借入状況が重視される一方、マル経融資は商工会議所の推薦があれば審査に通りやすくなります。

一方条件を満たしていなかったり、資金計画が危ないと判断された場合は審査落ちもあります。

マル経融資で審査落ちしないためのコツ

マル経融資は商工会議所と日本政策金融公庫で2回審査が行われます。

マル経融資で審査落ちしないためのコツを紹介します。

商工会議所で推薦してもらうのに重要なのが経営状況です。

商工会議所は「経営状況の改善」を目的としてマル経融資を行っています。

そのため審査では、資金を借り入れることで経営状況を改善する余地があるか見られます。

自身でも経営状況をあらためて見直し、お金を借りることでどういう使い方をするか目的を明確にしておくことが重要です。

資金を貸す側として最も重要なのは、企業が貸付金を返済できるかどうか。

経営状況や今後の資金計画次第では、返済が不可能と思われて審査に通らないこともあります。

その不安を払拭するために、事前に返済計画を立てて申し込み段階で提出しておくと、返済する気があると判断されて審査に通りやすくなります。

マル経融資の貸付条件にあるように、税金の支払いを怠っていると資金を借り入れできません。

申し込み前に、税金や生活費の滞納がないか確認し、滞納がある場合はすみやかに入金しましょう。

マル経融資で賢くお金を借りる

マル経融資は公的制度の中でも低金利で、かつ無保証・無担保と借り入れやすいのが特徴です。

商工会議所で経営指導を受けていれば、審査もさほど厳しくないため、条件にあてはまる人なら率先して利用すべき制度でしょう。

新型コロナウイルスの影響で売上が減少している人は、さらに特例を受けられます。融資の相談会を行っている商工会議所もあるため、不明点がある人はセミナーや相談会から始めてみるのも良いですね。

マル経融資で賢くお金を借りて、事業立て直しの資金調達を行いましょう。

監修者コメント

監修者コメントマル経融資は経営指導を受けている中小企業を対象としており、最大融資金額も2,000万円と高額です。比較的簡単な審査で融資を受けられるので、銀行等からの借り入れが難しい経営者や個人事業主の方も積極的に利用を検討されてみてはどうでしょうか。

林裕二

林裕二2018年に2級FP技能士検定に合格後、AFP登録を実施。FPライターとして金融系記事をメインに寄稿するとともに、大手金融サイトで記事監修も開始。ファイナンシャルプランナーとして、読者に対して正しい情報を届けられるよう監修を行う。また、ファイナンシャルプランナーとしての専門知識に加え、ライターとして培ってきた知識を踏まえ、専門性の高い監修を行うことを心掛けている。

マル経融資のメリット