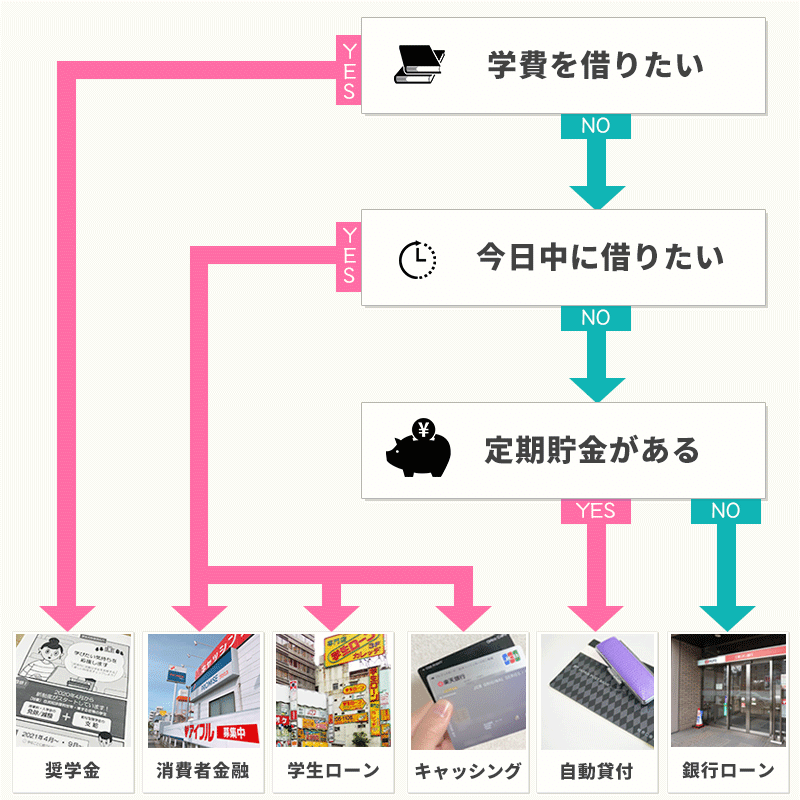

学費や遊びの費用など、お金を借りたい学生が安心して利用できる方法は6つに分類できます。

学費でなく自由用途で使える資金なら、学生向けのカードローンを利用するのも1つの手段です。

このページでは学生がお金を借りる方法を6つに分類し、借り入れ条件や学生向けローンなども紹介しています。

- 親やバイト先に電話がいかないプロミス

- WEB申込なら融資まで最短18分のアイフル

学生がお金を借りる方法は主に6つ

学生がお金を借りる主な方法は以下の6つ。

借入方法によって、それぞれ審査の難易度や条件が異なっています。

それぞれのメリットを理解して適切な方法を選べば、返済で困ることもありません。

消費者金融等への申し込み履歴や審査結果は、最大で6ヶ月間信用情報機関と呼ばれるところに保存されます。

「数撃てば当たる」と考えて、むやみやたらに申し込みをすることは避けてください。

記録はほぼリアルタイムで反映されるため、申し込んだ後は複数のローンに申し込んでいる事実を確認できます。

結果として「かなりお金に困っているから何か所にも申し込みをしている」「お金に困っているから返済が難しい」という印象を持たれる場合も。

返済能力がないと思われ審査に不利になるので、一度に複数申し込むのはやめましょう。

自分の目的にあった方法に合わせて、借入先を選択することをおすすめします。

法律の改正に伴って、2022年4月から成人年齢が18歳に引き下げられました。

18歳や19歳の人も自身の判断で借り入れが可能です。

貸金業者の一部は18歳~19歳の学生に対する融資を行う方針を示しているため、銀行より契約しやすくなったとも言えます。

(参考:金融庁│若年層(18~19歳)の顧客に対する貸付方針に関する調査結果)

若い世代でも借りやすくなった半面、注意しなければならない点もあります。

法律改正以前は、18歳や19歳の人はいったん結んだ契約の取り消しが可能でしたが、今後はできません。

借り入れをする際には、悪質な業者による被害に遭わないよう注意が必要です。

日本貸金業協会や金融庁が若い年代に向けた資料を公開しているため、ぜひ事前に目を通して安全な借り入れをしましょう。

(参考:日本貸金業協会│若者を狙う悪質業者にご注意!)

(参考:金融庁│18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~)

学生が手早く借りたい時には消費者金融カードローンが便利

「とりあえず早くお金が必要、でもバレないように借りたい」という学生は、プロミスやアコムといった消費者金融のおすすめカードローンに申し込むと学生でも手早く借りられます。

消費者金融が学生におすすめの理由として、どこよりも手軽に借りられる点があります。

消費者金融と聞くとなんとなく怖いというイメージがある人も多いと思いますが、大手消費者金融は「貸金業法」という法律に基づいて融資を行っています。

法律に沿っているので高額な金利を請求したり、無理な取り立てはないので安心してくださいね。

借り入れに対する不安がある人には、以下の資料がおすすめです。

ローンの仕組みについて解説されているため、借り入れに関する不安の軽減に役立ちます。

中でも特に学生におすすめのカードローンについて、詳細をまとめました。

プロミス |

アコム |

レイク |

アイフル |

|

|---|---|---|---|---|

| 融資までの時間 | 最短3分※2 | 最短20分※2 | Webでなら最短25分※3 | 最短18分※1 |

| 借入限度額 | 1~500万円 | 1~800万円 | 1~500万円 | 800万円以下 |

| 無利息期間 | 30日間 | 最大30日間 | 最大60日間※3 | はじめての方に限り 30日間無利息 |

| 最低返済額(月) | 4,000円 | 3,000円 | 4,000円 | 4,000円 |

| 申込 | - | - | - |

※1 お申し込みの時間帯により、翌日以降になる場合があります。

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 お申込の状況によってはご希望にそえない場合がございます。

※4 借入額の5万円まで最大180日無利息期間

【スマホから最短3分】学生の借入に良心的なプロミス

| 公式サイト | https://cyber.promise.co.jp/ |

|---|---|

| 融資時間 | 最短3分※ |

| 金利 | 4.5~17.8% |

| 振込 | 24時間OK |

| 無利息期間 | 30日間 |

プロミスのメリット

- 初めての利用は30日間利息ゼロ!

- 最も低金利でムダがない

- 申し込みから現金の借り入れまですべてスマホでOK

即日でお金を借りたいならプロミスがおすすめです。

プロミスの審査はスマホで申し込みして最短3分※で完了。カード発行や店頭に来店する手間なくお金を振り込んでもらえるため、とにかく手軽なメリットがあります。

急にサークルの飲み会が決まってお金が必要になったら、スマホから申し込み、そのまま自分の口座にお金を振り込んでもらうことも可能です。

Webだけで手続きが完了するので、家族にバレる心配もありません。ローンカードや明細書の郵送もなく、周りにお金を借りてるとバレたくないならピッタリです。

プロミスは公式サイトのお借入シミュレーションで、借り入れ可能か誰でも簡単に調べることができます。

※申込時間や審査によって、ご希望に添えない場合がございます。

※申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※事前審査結果の確認後、本審査が必要となります。

※新規契約のご融資上限は、本審査により決定となります。

初めて借りる学生でも安心のアコム

| 融資時間 | 最短20分※1 |

|---|---|

| 金利 | 3.0~18.0% |

| 振込 | 24時間OK |

| 無利息期間 | 最大30日間 |

アコムのメリット

- 3秒診断で事前に簡単審査ができる

- ローン会社最多の利用者数を誇る安心感

- クレジットカードも発行できる

「初めてのアコム」のテレビCMでもおなじみのアコムは、消費者金融の中でもトップの利用者数を誇ります。

人気の秘密は審査が早く、借りるまでのスピードが早い点と、24時間365日いつでも借りられる便利さ。

クレジットカードを発行できたり、自動契約機(むじんくん)の台数が多いなど、利便性も評価されている消費者金融です。

アコムの審査は審査時間が最短20分※1と業界トップクラス。

公式サイトには「3秒診断」のサービスがあり、「年齢・年収・他社の借り入れ状況」を入力するだけで、すぐに借入可能か診断できます※2。

ローンの利用が初めてで審査に通るか不安なら、アコムの3秒診断を受けてみましょう。

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 診断結果と本審査の結果が異なる場合がございます。

無利息期間が長い!学生の借り入れもお得なレイク

| 融資時間 | Web申込で最短25分も可能 |

|---|---|

| 金利 | 年4.5~18.0% |

| 振込 | 24時間OK |

| 無利息期間 | 60日間(全額)もしくは180日間(5万円まで) |

レイクのメリット

- 無利息期間が長いからお得

- 5万円までの借入なら最大180日間※は金利0円!

レイクの特徴は、無利息期間の長さ。無利息期間中は通常、年4.5~18.0%かかる金利が0円になります。

他社のカードローンが無利息期間30日なのに対し、レイクは倍の60日!*1*2

さらに借入額の5万円までは、さらに長い180日間*1*3も無利息になります。

飲み会や買い物など、5~10万円ほどのお金を借りたい学生は、レイクが最もお得です。

*1 初めてなら初回契約翌日から無利息。無利息期間経過後は通常金利適用。30日間無利息、60日間無利息、180日間無利息の併用不可。ご契約額が200万超の方は30日無利息のみ。

*2 Webで申込、ご契約額が1~200万円の方。Web以外で申込された方は60日間無利息を選べません。

*3 契約額1万円~200万円まで

融資限度額:1万円~500万円

貸付利率(年率):4.5%~18.0%

ご利用対象:年齢が満20歳以上70歳以下の国内に居住する方,ご自分のメールアドレスをお持ちの方,日本の永住権を取得されている方

遅延損害金(年率):20.0%

ご返済方式:残高スライドリボルビング/元利定額リボルビング

ご返済期間・回数:最長5年、最大60回

必要書類:運転免許証

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

担保・保証人:不要

※商号:新生フィナンシャル株式会社

※貸金業登録番号:関東財務局長(10) 第01024号

※日本貸金業協会会員第000003号

若者に人気のアイフルなら学生でも借りやすい

| 融資時間 | 最短18分※ |

|---|---|

| 金利 | 3.0%~18.0% |

| 振込 | 24時間OK |

| 無利息期間 | 初回の人は30日間 |

アイフルのメリット

- セブン銀行ATMでお金を借りられる

- 20代の利用者が約半数

- スマホでバレずに即日の借入OK

カードローン大手のアイフルでは、利用している人の44.9%が20代と、若者に人気の消費者金融です。

約半数が20代ということもあり、若者が借りやすいのが特徴。

24時間365日申し込みでき、セブン銀行ATMを始めとする、最寄りのコンビニでお金を借りることができる便利さも人気の秘密です。

アイフルはセブン銀行だけでなく、ローソン銀行での借入にも対応しています。

親や友達にバレずにお金を借りたい人でも、学校帰りにコンビニに寄ればその場でお金を引き出せます。

もちろん銀行口座への振込もOK。

早い・バレない・借りやすいの三拍子を叶えてくれるカードローンです。

※お申し込みの時間帯により、翌日以降になる場合があります。

学生ならWeb完結型で利用できるオリックスグループのカードレスローンがおすすめ

| 融資時間 | 最短即日 |

|---|---|

| 金利 | 1.5~17.8% |

| 振込 | 24時間OK |

| 無利息期間 | なし |

オリックスマネーのメリット

- スマホ1つで申し込みから返済可能

- 完全カードレス、郵送物なしで周りにバレにくい

- オリックスグループのカーリースなど優待を受けられる

オリックスマネーは、申し込みから返済まですべてWebで完結、アプリで借りることができるカードローンです。

パソコンかスマホのみで手続き・管理できるため、スマホ慣れしている学生に向いています。

上限金利が17.8%と、他のカードローンより低く設定されているのもメリット。

少しでも利息の支払いを抑えたい学生にとって、嬉しいポイントです。

また、オリックスマネーのアプリを利用すると、オリックスグループの優待を受けられます。

オリックスレンタカーを優待価格で利用できるため、旅行やサークル活動でレンタカーを使う学生におすすめです。

あなたにぴったりのカードローンを診断!

あなたにぴったりの

カードローンを診断!

学生を対象にお金を貸している学生ローンは18歳、19歳も対象

学生ローンとは、学生を対象にお金を貸している中小企業のローンのこと。

学生であれば18歳、19歳でもお金を借りられる可能性があります。

中でも代表的な学生ローン会社「カレッヂ」の申し込み資格や限度額をまとめたものがこちら。

| 対象 | ・日本国籍の方で、高卒以上の大学生・短大生・予備校生・専門学校生の方 ・安定した収入がある方 |

|---|---|

| 限度額 | 最高50万円 |

| 金利 | 年17.0% |

| 必要書類 | 学生証、免許証(または保険証)、キャッシュカード、公共料金の領収書(または請求書) |

| 保証人 | 原則必要なし |

学生ローンの会社には「アイシーローン、フレンド田、アミーゴ」など、聞き慣れない会社名が並びます。

大手消費者金融と違いコンビニATMと連携していない場合が多く、銀行まで振り込みにいく手間がかかるデメリットもあります。

学生ローンというだけあって、申し込みの際には学生証が必要なので用意しておきましょう!

学生ローンはこんな学生にピッタリ!

- 学生が少額でいいからお金を借りたい!

- 親にバレないようにお金を借りたい。

- 遊びや趣味のために使うお金が欲しい

消費者金融のローンと学生ローンはどちらを利用すればいいか分からない人はこちらをチェックしましょう。

こちらは2つのそれぞれの違いをまとめた表になります。

| 消費者金融ローン | 学生ローン | |

|---|---|---|

| 対象年齢 | 18歳〜 | 18歳〜 |

| 金利 | 3.0〜18.0% | 15.0〜17.0% |

| 利用限度額 | 最大500〜800万円 | 最大50万円 |

| 審査項目 | 安定した収入があるか | |

| 即日融資 | 可能 | |

| 返済方法 | ATM 振り込み 自動引き落とし |

振り込み |

※各金融会社により細かな違いがあります。

ほとんどの項目で消費者金融が有利な結果になっています。

中でも大きな違いは「利用限度額」と「返済方法」です。

利用限度額は消費者金融の方が圧倒的に多く、大きい額のお金が必要になった際にも頼りにできます。

返済方法も近くのコンビニATMからいつでも可能で、わざわざ銀行などに振り込みに行く手間がありません。

初めてローンを利用するならば、基本的に消費者金融がおすすめ。

「消費者金融の審査に落ちてしまった」など、特別な理由がある人は学生ローンを申し込みましょう。

学費が必要な人は学生の特権である奨学金で借りる

借りる理由が、学費や入学費用という人には奨学金が向いています。

奨学金を利用すれば未成年でも100万円単位でお金を借りられます。

金利は1.0~3.0%と比較的低く、在学中は返済・利子が発生しないので、卒業後にゆっくり返済できるのもメリットです。

奨学金には主に4種類の制度があります。

大学進学前か大学進学後に申し込みをして利用できる奨学金制度。

借りる金額は月2〜12万円の中から選択できます。

主に私立大学が独自に提供している奨学金制度。

成績が優秀な生徒は「特待生制度」が適用され、授業料が半額または全額免除になることも。

詳しい情報は各大学により異なるので、進学を希望する大学の公式サイトを確認しましょう。

都道府県や市区町村などの各自治体が独自に提供している奨学金制度。

条件は対象の地域に在学中の高校、もしくは進学予定の大学があるかです。

地方公共団体などの奨学金制度の中には、保護者が自治体の地域に住んでいれば利用できるものもあります。

民間企業が独自に提供している奨学金制度。

病気や事故で保護者を亡くした子供の支援団体の制度や、各新聞社が提供する新聞配達のアルバイトを条件に奨学金を受け取れる「新聞奨学生制度」などがあります。

奨学金制度の中でも最も利用者が多いのは「日本学生支援機構」です。

学生支援機構の奨学金には「第一種奨学金」と「第二種奨学金」の2種類があります。

それぞれの違いについて簡単に比較したものがこちら。

| 第一種奨学金 | 第二種奨学金 | |

|---|---|---|

| 利子 | 無利子 | 0.01~0.27% |

| 金額(貸与型) | 月2~6.4万円(選択可) | 2〜12万円(1万円単位で選択) |

| 条件 | 高校の成績が3.5以上 | 成績が平均水準以上 |

| 申し込み方法 | 対象の学校から申し込む | |

第一種奨学金は利息がなし、第ニ種奨学金も0.01〜0.27%とかなりの低金利で借りられます。

またこの2つの奨学金は併用も可能です。

申し込みは高校や大学など在学中の学校を通して行われます。

申し込み期限は各学校での指示を確認して、従いましょう。

ただし奨学金は、ある程度まとまった金額を借りることになります。

「10年経っても返済が終わらない…」のような声も見られるので、卒業後どのように返済していくかを計画立てて借りるようにしましょう。

奨学金はこんな学生にピッタリ!

- 学費を払うためにお金を借りたい

- 奨学生募集のタイミングに間に合う

- 社会人になってからゆっくり返済したい

銀行カードローンは低金利だが学生に対する審査が厳しめ

銀行カードローンは、他の金融機関に比べて金利が低いので、返済の負担が少ないです。

一般的に銀行で借りるのは、車や家のローン、会社の運営のためというイメージですが、カードローンに申し込めば学生でも銀行でお金を借りられます!

ただし銀行カードローンは学生に対する審査が厳しめ。

銀行ローンは申込者の信用度を重視するので、収入が低かったりアルバイトを始めたばかりで勤続年数が短かったりすると、審査に通らない可能性が非常に高いです。

銀行ローンはこんな学生にピッタリ!

- 低金利でお得にお金を借りたい

- バイト収入が十分にあって実家暮らし

カードのキャッシング機能を利用すれば学生でもすぐに融資を受けられる

クレジットカードの大半は会計の支払いだけでなく、キャッシング機能も利用できます。

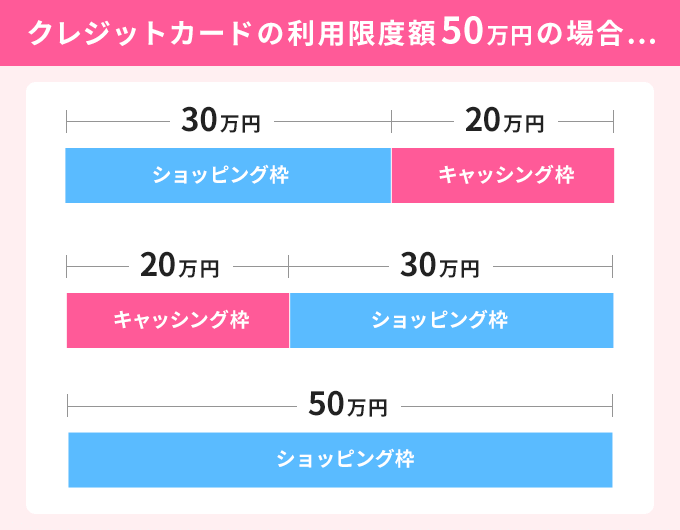

クレジットカードには「ショッピング枠」と「キャッシング枠」が設定されており、このキャッシング枠内なら現金でお金を借りられます。

借りるときも返済もコンビニATMで24時間いつでもできるのがメリットです。

すでにキャッシング枠が付帯されているクレジットカードを持っていれば、キャッシング利用のために審査を受ける手間はありません。

決められたキャッシング枠内なら自由に借り入れできるので、頻繁に生活費や遊ぶためのお金を借りたい人に向いています。

キャッシングするならACマスターカードがおすすめ!

| 申込条件 | 安定した収入が見込める方※1 |

|---|---|

| 金利(実質年率) | 3.0~18.0% |

| 審査時間 | 最短20分※2 |

学生が借入目的でクレジットカードを発行するなら「ACマスターカード」がおすすめです。

審査スピードは最短20分※2と業界随一の早さで、融資を受けられます。

年会費無料でキャッシングだけでなく、通常のクレジットカードのようにショッピングにも利用可能。

クレジットカードのキャッシングはこんな学生にピッタリ!

- 遊びや買い物のために何回もお金を借りたい

- 元から持っているクレジットカードがある

※1 学生、パート・アルバイト、主婦可(安定した収入があれば)

※2 診断結果と本審査の結果が異なる場合がございます。

未成年の学生は定期預金があれば借入可能

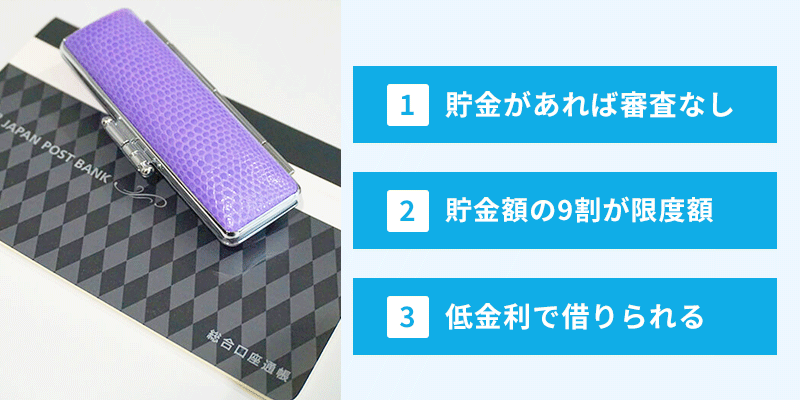

あまり知られていませんが、郵便局の自動貸付という制度もあります。

郵便局の担保自動貸付とは、定期預金や定額預金の貯金を担保に、郵便局でお金を借りる方法です。

金融機関と違い、定期貯金(定額貯金)に契約しており、一定の金額が口座にあれば返済能力の低い未成年でもお金を借りられます。

利用できる限度額は、口座に預けている金額の90%までです。

例えば貯金が20万円あれば、18万円まで借りられます!

郵便局の自動貸付はこんな学生にピッタリ!

- ある程度まとまった貯金がある

- 給料やもらったお年玉を貯金している

- 未成年だけどお金を借りたい

学生がお金を借りるためには一定の収入と3つの条件が必要

大学生・短大生・専門学生はアルバイトなどの収入があっても、基本的に社会人ほど信用度がありません。

学生がお金を借りるには、以下の3つの条件が必要です。

- 学生でも一定の収入があるか

- ローンの分割払いを滞納していないか

- クレジットカードの支払いを滞納していないか

一度キャッシングやローンの審査に落ちると半年間は信用情報に記録されます。

その状態でやみくもに別の金融機関に申し込みをしても、他のローンに落ちたという記録がアダになって審査に不利になってしまいます。

チェックされる信用度とはどのような項目なのか事前にチェックして、1回で審査に通るように対策しましょう。

アルバイトをしている学生で一定の収入があるか

学生がキャッシングの審査に通るかどうかには「一定の収入があるか」が重要な基準になります。

アルバイトを全くしていない無収入の場合、審査に通るのは非常に厳しいでしょう。

また収入が継続的に入ってきているかもチェックされます。

バイトを始めて1ヶ月未満など勤続年数が短い場合には、収入が安定していないと判断され審査に落ちる可能性が高くなります。

アルバイトでもお金を借りるには、少なくても3ヶ月は続けてから申し込むのがおすすめです。

ローンの分割払いを滞納していないか

分割払いで支払いを延滞した履歴も、ローンの返済と同様に信用情報に記録されます。

信用情報とは?

信用情報とは、CIC(指定信用情報機関)が管理している個人のクレジットカードやローンの契約内容、支払い情報が記録されたデータです。

金融機関は信用情報をもとに、申込者に返済能力があるかを判断します。

「自分はクレジットカードを持っていないし、今まで分割払いを使ったことがないから安心!」という場合でも、ひとつ注意しておかなければならないのが「スマートフォンの分割払い」です。

スマホの分割払いはローン契約をしている扱いになるので、延滞を繰り返していると自分の信用情報を傷つけてしまいます。

クレジットカードの支払いを滞納していないか

クレジットカードの支払い履歴も信用情報に残ります。

最近は学生でも簡単に発行できるクレジットカードも多いですが、支払いを延滞しているといざというときに借りられなくなります。

支払いは滞らないように気を付けましょう。

反対にカードの支払いが良好であったり、過去にキャッシングを利用して返済した記録があれば、審査に通りやすくなります。

頻繁に借りる人は信用がないと思われがちですが、しっかり返済していれば信用が積み重なるのです。

学生がお金を借りるうえでの2つの注意点!返済計画を入念に立ててから契約しよう

学生がお金を借りるなら、以下の2点に注意しましょう。

- 学生がお金を借りるなら滞納しないよう返済計画を立てる

- 学生ローンは返済の仕方によっては元金が減らない

お金が必要なときは契約のことばかり考えてしまいがちですが、返済のことも考えておかないと将来的に契約できなくなる可能性も。

学生だからこそ注意しておきたい点を解説していきます。

学生がお金を借りるなら滞納しないよう返済計画を立てる

学生に限ったことではありませんが、お金を借りるなら滞納しないよう返済計画を立ててから借り入れをしなければいけません。

借りたお金を2ヶ月から3か月にわたって返済できなければ、ローンが返済できなかったという事実が個人信用情報機関に記録されます。

個人信用機関に滞納の記録があると、返済能力がないと判断されてローン審査に通りにくくなる原因に。

学生であっても例外はなく、個人信用情報機関には滞納の記録が5年間残るため、5年間はローンが組みにくくなります。

大学や短大を卒業すると「就職のために引っ越す」「車のローンを組む」などまとまったお金が必要なケースも多いでしょう。

学生ローンを滞納していると、必要なローンが組めません。

社会人になったときにローンが組めないと困るので、滞納しないよう返済計画を立てて借り入れをしましょう。

無利息サービスや繰り上げ返済で利息を減らすのがおすすめ

学生が滞納しないようにするコツとして、できるだけ利息を減らす方法があります。

利息を減らせる方法は、以下の2つです。

- 無利息サービスを有効活用する

- 繰り上げ返済をして利息を減らす

無利息サービスのある借入先を選べば、初回の借入時には一定期間利息がかかりません。

決められた返済日よりも早く返済をしたり多めに返済をしたりする繰り上げ返済をする方法も、利息の軽減に有効です。

たとえば金利年18.0%で5万円借り入れして1年で返す場合、利息は5,000円程度になります。半年で返済した場合の利息は、2,650円程度です。

(参考:E-LOAN │カードローンのかんたん返済額シミュレーション)

早めに返済が終わるほど利息は少なくてすむので、余裕があるときには繰り上げ返済を検討しましょう。

繰り上げ返済をしても通常の返済がなくなるわけではありません。

通常の返済も忘れないようにしながら、効果的に繰り上げ返済を取り入れましょう。

学生ローンは返済の仕方によっては元金が減らない点に注意

学生ローンは、返済の仕方によっては元金が減らない点に注意しましょう。

カレッヂのように利息だけ支払えばいい借入先で、常に利息しか支払っていないと元金は減りません。

元金が減らないといつまでも返済が終わらず、利息がかかり続けます。

余裕があるときは、利息よりも多めに返済して元金を減らすよう意識しましょう。

自分で管理するのが心配な場合は、毎月決まった金額の返済をする方式の借入先を選ぶのも1つの方法です。

学生ローンに申し込む際には、返済方法も意識しながら借入先を選びましょう。

カードローンを契約できない未成年の高校生や中学生がお金を借りる方法

未成年でもお金を借りる方法には学生ローンなどがありますが、これは高校を卒業していることが条件になります。

高校生や中学生は金融業者でお金を借りられません。

未成年がローンで借りると、もしも返済できなくなった際に「契約の取り消し」が民法で認められています。

未成年者は、制限行為能力者とされ、その利益を保護するために、法定代理人(通常は親)の同意を得ずにした契約は、未成年者自身又は法定代理人が取り消すことができます

引用元:消費生活情報 あいち暮らしWEB

金融機関は踏み倒しのリスクや、安定した収入がなく判断力が低いことを考え、高校を卒業していない学生にはローンを契約しません。

それでもお金が必要な高校生、中学生はこちらの方法を試してみましょう。

- 親にお金借りる

- バンドルカードを発行する

未成年は金融機関でお金を借りられないので、一番簡単な方法は親や家族に頼むことです。

「どうしても発売日に欲しいゲームソフトがある」「好きなアーティストのライブに申し込みしたい」など理由を正直に話して、相談してみましょう。

友達から借りるのは、トラブルの原因になるためおすすめしません。

バンドルカードは手元に現金がなくても買い物できる

もうひとつの手段は「バンドルカード」を発行すること。

バンドルカードとは、あらかじめお金をチャージして利用するプリペイド式のカードです。

クレジットカードは高校を卒業しないと発行できませんが、バンドルカードは中学生からでも発行可能。

「ポチっとチャージ」という機能を使えば、手元に現金がなくても金額をチャージ可能で、翌月に返済できます。

ネット通販で買いたいものがある場合におすすめです。

発行の際には親の同意が必要なので、注意しましょう。

学生の借り入れでも勤務先や親に電話が来ることはある?

消費者金融ローンを例に上げると、勤務先には在籍確認の電話がかかってきます。

ただし在籍確認の電話は「〇〇さんはいらっしゃいますか?」といった簡単な質問のみです。

いきなりバイト先に電話が来るのは怪しまれそうなので避けたい…。という人は、電話相談した上で直近3ヶ月分の給料明細や源泉徴収票などを提示して、在籍確認なしでお金借りられます。

対応は各金融会社によって異なるので、気になる人はネット申し込みをしたらすぐに電話で相談してみましょう。

親にバレるのが心配な人も多いですが、家族に電話が行くことはありません。

20歳以上であれば学生でもローン契約が認められているので、家族が関与することはなく、電話確認も本人のみになります。

学生が親にバレた時はポジティブな言い訳をする

20歳を超えている学生であれば、消費者金融からお金を借りられます。

しかし借入が親に見つかってしまうと、心配する気持ちも含めて問い詰められるでしょう。

その時の言い訳は、できるだけポジティブな内容にしたほうが親も納得してくれます。

ポジティブな言い訳としては、「資格取得」や「免許取得」などが考えられるでしょう。

一度借入すると、学生のアルバイト収入では簡単に返済できないケースも多いので、親が納得できる理由は準備しておくのがおすすめです。

学生を狙った違法業者に注意!やばい学生ローンで借りないこと

SNS上には「個人間融資」を行っている人がいます。

これは「貸金業」の法律を違反してお金を貸している業者と同じようなものです。

「学生でも審査なしで簡単に借りられる」のような言葉で誘導していますが、高額な利息の請求、無理な取り立て、個人情報の悪用など様々な危険があります。

消費者金融の審査に落ちて、日常生活も厳しいほどお金に困っていても、個人間融資の利用は絶対にやめましょう。

個人間融資のトラブルに関しては、以下の動画が参考になります。

学生がお金を借りるならアイフルがおすすめ!

学生が消費者金融でお金を借りる際におすすめなのが、アイフルです。

最大30日間の無利息期間があり、毎月の返済額は4,000円からと無理のない金額で、学生などの若い層の方でも利用しやすいのが特徴。

スマホアプリを使用すると、セブン銀行ATM・ローソン銀行ATMといったコンビニATMから取引できるため、急な用事の際にもすぐにお金を用意できます。

消費者金融ローンはこんな学生にピッタリ!