総量規制は過度な貸付から利用者を守る制度ですが、追加でお金を借りられず困る人も多くいます。

すでに年収の3分の1まで借りてしまった人は、総量規制対象外のカードローンや貸付を利用しましょう。

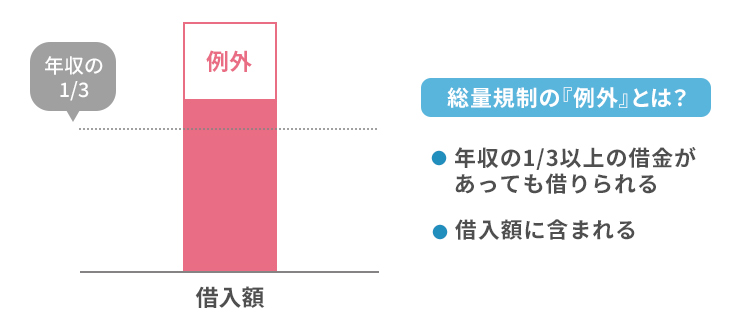

中には総量規制をオーバーしてしまった人でも、例外となる借入方法があります。

この記事では総量規制ギリギリの人のために、総量規制の対象外となる借り方を解説します。

総量規制対象外で借り入れしやすいローンはどれ?特徴を比較

総量規制対象外で借り入れしやすいローンはどれなのかおすすめのカードローンの中から、金利や便利さを比較して紹介します。

自分に合う借り方を選ぶための参考にしてみてください。

総量規制オーバーでも借りられる銀行カードローンも年収の3分の1が目安

銀行は貸金業に分類されないので、総量規制の対象外です。

総量規制の対象外なので、住宅・自動車などの年収の3分の1を超える、長期間返済する高額なローンも組めるようになっています。

ただし対象外だからといって、制限なくお金を借りられるわけではありません。

各銀行カードローンでも利用者に過度な貸付を行わないように、自主的に総量規制のような制限を行っています。

こちらは全国銀行協会で定められている、取り決めの一部です。

例えば、個人の年収に対する借入額の比率を1/3以内に制限する総量規制の効果として、多重債務の発生が一定程度に抑制されている状況等を踏まえ、銀行カードローンにおいても、個人の年収に対する借入額の比率を意識した代弁率のコントロール等を行うべく信用保証会社と審査方針等を協議するよう努める。

引用元:銀行による消費者向け貸付けに係る申し合わせ

銀行カードローンでは、消費者金融を同じように個人の年収を元にして、借入額の比率を制限するようになっています。

審査で返済能力がないと判断された人は、カードローンやフリーローンでお金を借りるのは厳しいでしょう。

総量規制対象外で審査に通りたいならネット銀行のカードローン

総量規制対象外で審査に通りたいなら、ネット銀行のカードローンを選びましょう。

ネット銀行はメガバンクに比べ審査が通りやすい傾向にあります。

ネット銀行は消費者金融のように手軽にお金を借りられる上に、総量規制の対象外。

決して審査が甘いわけではありませんが、プロミスなど大手消費者金融の審査に通る人は、ネット銀行のカードローンも問題なく利用できる可能性が高いです。

ネット銀行は、大手の銀行よりも審査が早いという特徴もあります。

| 金利 | 年1.9%~14.5% |

|---|---|

| 借入限度額 | 最大800万円 |

| 借入方法 | 提携ATM、振込 |

| 返済方法 | 口座振替、ネット返済(ペイジー)、提携ATM |

楽天銀行スーパーローンは、スマホからいつでも申し込みできる銀行カードローン。

ネット銀行なので窓口へ来店する手間などはなく、Web上のみですべての手続きを完了できるのがメリット。

金利は14.5%となっており、消費者金融よりも少ない負担でお金を借りられます。

ただし、他社での借り入れが多い人は審査に落ちやすくなるでしょう。

消費者金融のおまとめローンは総量規制対象外の中でも比較的借り入れしやすい

おまとめローンは銀行でも取り扱っていますが、おすすめの消費者金融を利用した方が比較的審査に通りやすい傾向があります。

消費者金融と銀行のおまとめローンの違いは以下の通りです。

| 消費者金融 | 銀行 | |

|---|---|---|

| 審査 | ○ 通りやすい | △ 厳しい |

| 金利 | △ 高い | ○ 低い |

| 融資スピード | ○ 2~3日ほど | × 2週間ほど |

一般的に、ローンは金利が高い方が審査に通りやすい傾向が見られます。

金利が低いローンは得られる利益が少ないため、返済できない会員が多く出ると大きな影響を受けるからです。

利益が得やすい金利の高いローンは、ある程度審査に柔軟性を持たせられます。

例えば東京スター銀行のおまとめローンの上限金利は年14.6%、群馬銀行のフリーローン「おまとめ太郎」の上限の金利は年14.5%です。

対して消費者金融のおまとめローンの上限金利は、年17.5%~年18.0%程度に設定されています。

消費者金融のおまとめローンは、銀行より金利は高くても審査には比較的通りやすいので、幅広い人が申し込みやすいのがメリット。

通常の消費者金融カードローンは即日融資を売りにしてますが、おまとめローンは即日融資に対応していない場合が多いです。

審査から借り入れまでは、2~3日ほどかかると想定しておきましょう。

会員になればろうきんやJAバンク・信用金庫も総量規制の上限を超えて借りられる

会員になっている人なら、以下の借入先を選ぶ方法もあります。

- ろうきん

- JAバンク

- 信用金庫

上記の金融機関は非営利組織で、会員に対して有利な条件で融資を行っています。

カードローンの取り扱いもあり、低金利での借入が可能です。

3種類の商品を例に、金利の目安を確認しましょう。

| 商品名 | 金利 |

|---|---|

| 東北ろうきんカードローン(マイプラン) | 6.00~6.40% |

| JA東京スマイル JAネットローン「カードローン」 | 4.30~12.00% |

| さがみ信用金庫 しんきんきゃっする | 6.00~14.60% |

ろうきんやJAバンクは非営利組織で、会員に対して融資を行っています。

会員の資格がある人にとっては申し込みやすい借入先ですが、新たに会員になるには出資が必要なので会員以外の人にはハードルが高いでしょう。

信用金庫も融資対象は原則会員のみです。

一定の条件を満たせば融資が認められるケースもありますが、会員以外の人には利用しづらいと言えます。

個人事業主は総量規制対象外で事業資金を借りられる

ビジネスローンや事業者ローンなどを利用して自営業がお金を借りる場合、事業資金であれば総量規制の対象外です。

個人事業主への貸付は、総量規制の例外となるよう決まっています。

⑥個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

⑦新たに事業を営む個人事業者に対する貸付け(要件は、上記⑥と同様。)

引用元: 総量規制が適用されない場合について【貸金業界の状況】 | 日本貸金業協会

事業に必要なお金であれば、年収の1/3以上の希望額でローンの申し込みが可能です。

個人事業主がビジネスローンでお金を借りる際には事業・収支・資金計画の書類の提出を求められるため、準備しましょう。

通常の個人がお金を借りる際は、年収や収入証明書類を元に審査が行われます。

しかし個人事業主の場合は、給料明細などで返済能力を証明できないため、事業計画や資金計画をしっかりと立てておきましょう。

ビジネスローンは銀行だけでなく、消費者金融やネット銀行での取り扱いが多数あります。

融資の形式にはカードローン方式と証書貸付方式があり、カードローン方式なら繰り返しの借り入れも可能です。

証書貸付方式では、必要な金額をまとめて借りた後は返済のみを行います。

ビジネスローンの例と、融資の形式を確認しましょう。

| おまとめローン名 | 融資額 | 金利(年率) | 担保・保証人 | 総量規制以上の借り入れ | 融資の形式 |

|---|---|---|---|---|---|

| プロミス 自営者カードローン |

~300万円 | 6.3%~17.8% | 不要 | ◯ | カードローン方式 |

| AGビジネスサポート ビジネスローン |

50万円~1,000万円 | 3.1%~18.0% | 不要※ | ◯ | カードローン方式と証書貸付方式両方の取り扱いあり |

| アコム ビジネスサポートカードローン |

1万円~300万円 | 12.0%~18.0% | 不要 | ◯ | カードローン方式 |

| ジャパンネット銀行 ビジネスローン |

最大500万円 | 4.8%~13.8% | 不要※ | ◯ | カードローン方式 |

個人事業主は収入が不安定と判断されやすく、大手メガバンクからの融資を受けるのは非常に厳しいです。

特にまだ事業を始めたばかりで実績がないと、銀行の審査に通過するのは難しいため、消費者金融のビジネスローンを利用した方が審査に通る可能性を上げられます。

どうしても銀行でローンを組みたい個人事業主は、比較的審査が甘い傾向のネット銀行や、近くの地方銀行で申し込みしてみましょう。

専業主婦でも「配偶者貸付」は総量規制対象外で借りられる

専業主婦の人は、当サイトがおすすめするカードローンでお金を借りるのは厳しいでしょう。

元々収入がない状態のため、借りたいお金が少額でも、総量規制によって制限されてしまいます。

しかし例外として「配偶者貸付制度」を利用すれば、配偶者に一定の年収があれば借入可能です。

配偶者貸付の申し込みには、本人の確認書類だけでなく、配偶者の同意書が必要となります。

配偶者への相談と同意が必要なので、バレないように借りるには別の方法を考えましょう。

クレジットカードのショッピング枠は総量規制オーバーでもOK

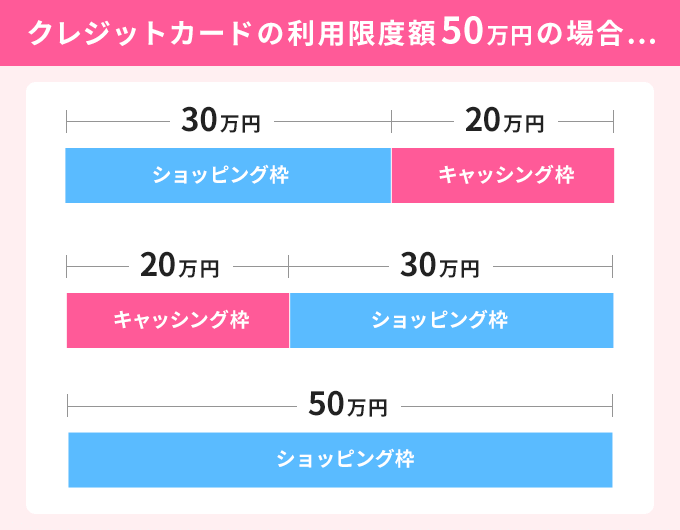

クレジットカードは買い物ができるショッピング枠と、現金を借り入れできるキャッシング枠の2つの限度枠を利用できます。

総量規制の対象となるのは、キャッシングのみです。

キャッシングは貸金業法の法律に基づいてお金を貸しますが、通常の買い物で使う金額は割賦販売法という別の法律が適用されます。

そのためクレジットカードのショッピング枠は、総量規制の対象外となります。

総量規制を超えてしまった人でも、クレジットカードを使えば支払いを翌月まで伸ばせます。

金利も発生しないので、翌月に確実に返済できる見込みがある人は積極的にクレジットカードを活用しましょう。

クレジットカードで購入した商品を売るなどして、現金化するのはNG!

カード会社の規約でも禁止されており、見つかった場合にはカードの解約などのペナルティが課せられます。

即日発行のクレジットカードを選べば、その日のうちに現金のキャッシングにもショッピングにも利用可能です。

奨学金は総量規制には含まれない

奨学金は、総量規制には含まれない借り入れです。

奨学金の貸与を行っている日本学生支援機構や日本政策金融公庫などの機関は、貸金業者ではありません。

総量規制は、貸金業者からの無担保での借り入れが関係します。

貸金業者からの借り入れではない奨学金は、総量規制には含まれません。

ただし長期延滞した場合は、個人信用情報機関に延滞の情報が記録されるため注意しましょう。

総量規制対象外のローンで審査に受かるポイント

総量規制対象外のローンの審査のポイントは以下の通りです。

- 安定収入がなければ借りられない

- 借入額が多すぎると審査に通らない

- 延滞があると借入が難しい

それぞれについて確認しましょう。

安定収入がなければ借りられない

総量規制対象外のローンでも、総量規制の対象となるローンと同様に返済ができるだけの安定収入が求められます。

返済ができるよう、安定収入がある人を対象として融資が行われます。

すでに総量規制を超えるほど借りている人が追加で借りる場合、本当に返済できるかどうか、より慎重な審査が必要です。

収入をきちんと把握した上で返済ができるかチェックするために、収入証明書類の提出が求められるケースもあります。

借入額が多すぎると審査に通らない

総量規制対象外のローンだからいくらでも借り入れができるわけではなく、借入額が多すぎると審査に通りません。

総量規制対象外のローンを探している時点で、借入額が多いと予想できます。

年収に対して借入をしている金額の割合が大きいほど返済が難しくなるため、返済できないほどのお金は貸せません。

複数の借入先がある人が利用するおまとめローンでも、審査に通らないケースもあります。

条件を整えても返済が難しいと判断されれば、借り入れはできません。

延滞があると借り入れが難しい

延滞がある場合は、総量規制対象外のローンであっても借り入れは難しいでしょう。

今借りているお金を返せていない人に新たにお金を貸しても、返済できないと判断されます。

複数の借り入れがある人への融資を前提としたおまとめローンなら、相談に乗ってもらえる可能性はあります。

現在の状況を確認した上で、返済が続けられそうだと判断してもらえれば借り入れができるケースもありますが、難しいのは事実です。

返済が滞っている場合は申し込み先ときちんと話をして、返済ができると思ってもらいましょう。

他社で借りた金額を総量規制以下になるようごまかすのはNG

消費者金融カードローンや銀行のカードローンを申し込む際には、年収と他社の借入額を記入します。

ここで嘘の年収や借入額を記入すれば、総量規制以上の借り入れをできるのでは?と考える人もいますが、絶対にやめましょう。

金融機関では申し込み時に入力した情報だけでなく、各個人の信用情報を元に審査を行います。

他社で借りたローンの金額もこの信用情報に記録されているので、嘘の情報を記入してもごまかしが効きません。

また虚偽の申請をしたとして、その金融機関のサービスを今後利用できなくなる可能性もあるので注意しましょう。

総量規制対象外で即日融資も可能な審査の甘いカードローンはある?

総量規制対象外で即日融資も可能な審査の甘いカードローンはあるのか、検証しましょう。

即日融資も可能な総量規制対象外のローン

即日融資も可能な総量規制対象外のローンは、以下の2種類です。

- 消費者金融のおまとめローン

- 個人事業主向けの事業用カードローン

消費者金融のおまとめローンなら、即日対応可能な商品があります。

例えばプロミスのおまとめローンは、自動契約機で申し込めばその場で必要書類の発行も可能です。

消費者金融のカードローンは即日融資も可能ですが、総量規制の対象になります。

以下の金融機関のカードローンは、即日融資に対応できません。

- 銀行

- ろうきん

- JAバンク

- 信用金庫

総量規制対象外のカードローンで即日融資が受けられる可能性があるのは、個人事業主向けの事業者カードローンです。

個人事業主以外が総量規制対象外のカードローンで即日融資を受けるのは、難しいでしょう。

総量規制対象外のローンで審査が甘いローンは存在しない

総量規制対象外のローンで審査が甘いローンは、存在しません。

貸したお金を返してもらえないと経営に影響が出る可能性もあるため、借入先ごとの基準に従って厳正に審査が行われます。

総量規制対象外のローンは、一般的なローンよりも審査が厳しめの傾向も。

総量規制で年収の3分の1が目安とされているのは、過去の融資の経験を元に返済ができる割合だと予想できるからです。

借入額が多くなるほど返済が難しくなるので、総量規制の範囲を超えて借りられる可能性があるローンは審査が厳しめになります。

総量規制対象外で唯一即日借りられる消費者金融

消費者金融のカードローンは貸金業法が適用されるため、総量規制の対象ですが、一部例外となる商品があります。

複数社の借り入れをまとめられる「おまとめローン」は総量規制対象外の位置付けとなっており、年収の3分の1を超える借り入れが可能です。

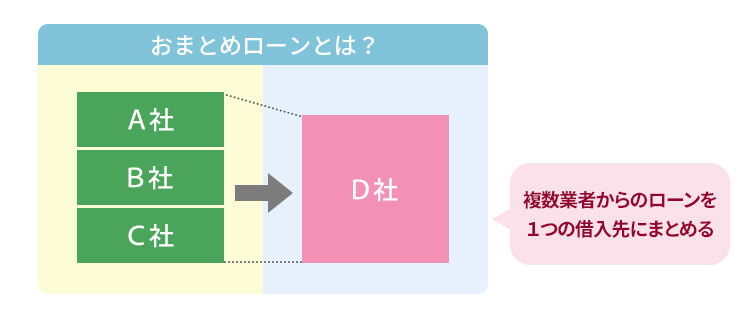

おまとめローンとは、返済の負担軽減を目的として、複数のローンやキャッシングをひとつにまとめる商品です。

複数社の借り入れを金利の低い1社にまとめて、返済の負担を減らせるのがメリット。

月に複数回あった返済日も1回にまとめられるため、返済を忘れて延滞するリスクも軽減されます。

おまとめローンを利用すると金利が下がる可能性があるのは、「利息制限法」という法律で上限の金利が以下のように定められているためです。

| 元本の金額 | 上限金利 |

|---|---|

| 10万円未満 | 20.0% |

| 10万円以上100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

たとえば3社から50万円ずつ借り入れしていると、上限金利は18.0%です。おまとめローンを利用して1社から150万円借りている状態にすれば、上限金利が15.0%へ引き下げられます。借金の総額が100万円を超えている人は、おまとめローンを検討したほうがよいでしょう。

利用者にとって一方的に有利な貸付方法なので、総量規制の「例外」に分類されます。

総量規制を超えるほどの借入残高がある人は、新たな借り入れをするよりもおまとめローンを使って堅実に返済していくのがおすすめです。

数ある消費者金融のなかでも、総量規制対象外のおすすめのおまとめローンは、以下の5つです。

総量規制対象外のおまとめローン比較

| おまとめローン名 | 金額 | 上限額 |

|---|---|---|

| プロミスおまとめローン | 6.3~17.8% | 300万円まで |

| SMBCモビットおまとめローン | 3.0~18.0% | 500万円まで |

| アコム借り換え専用ローン | 7.7~18.0% | 300万円まで |

| アイフルおまとめローン | 3.0~17.5% | 1~800万円 |

それぞれの商品の特徴を紹介します。

プロミスで総量規制オーバーでも借り入れ可能なおまとめローン

プロミス「おまとめローン

| 金利 | 6.3~17.8% |

|---|---|

| 貸付上限 | 300万円まで |

| 返済期間 | 最長10年(120回) |

| 貸付対象 | 20歳以上、65歳以下 安定した収入がある人 ※主婦、学生でもパートやアルバイトによる安定収入があれば申込可能 |

| 担保 | 不要 |

| 保証人 | 不要 |

プロミスでは、おまとめローンで最大300万円までの借り入れが可能です。

24時間いつでも振込可能で、アプリを使えばスマホだけで取引できるのがメリット。

ただし総量規制ラインを超えておまとめローンでお金を借りる際は、インターネットからの申し込みはできません。

プロミスの自動契約機や、電話で申し込みを進めましょう。

SMBCモビットのおまとめローンは会員専用

SMBCモビット「おまとめローン」

| 金利 | 3.0~18.0% |

|---|---|

| 貸付上限 | 500万円まで |

| 返済期間 | 最長13年4ヶ月(160回) |

| 貸付対象 | 20歳~74歳 安定した収入がある |

| 担保 | 不要 |

| 保証人 | 不要 |

SMBCモビットの「おまとめローン」は、モビットカード会員限定の商品です。

SMBCモビットを利用中で返済が難しくなった場合に利用を検討しましょう。

返済期間が最長13年4ヶ月と長いため、余裕を持った返済も可能です。

申し込み方法は電話で、審査結果は電話またはSMSで連絡があります。

契約はスマートフォン版の会員専用サービス「Myモビ」からできるので、郵送物はありません。

ただしスマートフォンを持っていないと契約ができません。

SMBCモビットのおまとめローンは、Tポイントを利用した返済もできるのが大きな特徴です。

アコムで総量規制以上OKのおまとめローン

アコム「借り換え専用ローン」

| 金利 | 7.7~18.0% |

|---|---|

| 貸付上限 | 300万円まで |

| 返済期間 | 最長13年7ヶ月(162回) |

| 貸付対象 | 20歳以上の安定した収入と返済能力があり、審査基準を満たす人 |

| 担保 | 不要 |

| 保証人 | 不要 |

アコムの「借り換え専用ローン」では、複数社のローンをひとつにまとめて返済を進められます。

返済期間は最長で13年7ヶ月となっており、返済が長期になりそうな人にも、利用しやすいおまとめローンとなっているのが特徴。

申し込みはインターネットからではなく、電話で行う必要があります。

電話で申し込みを済ませ、無人店舗で本人確認後に、アコムの審査に通過すると借入可能です。

アイフルで総量規制対象外で借りられるおまとめローン

アイフル「おまとめMAX・かりかえMAX」

| 金利 | 3.0~17.5% |

|---|---|

| 貸付上限 | 1~800万円 |

| 返済期間 | 最長10年(120回) |

| 貸付対象 | 満20歳以上 定期的な収入と返済能力がある |

| 担保 | 不要 |

| 保証人 | 不要 |

大手消費者金融のアイフルには、おまとめローン「おまとめMAX・かりかえMAX」の取り扱いがあります。

総量規制対象外となるため、すでに年収の3分の1以上借り入れがあっても、申し込み可能です。

アイフルのおまとめローンは金利が17.5%に設定されており、通常カードローンの18.0%より0.5%低い金利に設定されています。

消費者金融では借入額が高額になるほど金利が優遇されるので、複数社で借りている人はアイフルにまとめると、返済額を減らせる可能性があります。

他社のおまとめローンは店頭や電話からしか申し込みできない場合が多い中、アイフルはネットから申し込みできるのもメリットです。

あなたにぴったりのカードローンを診断!

あなたにぴったりの

カードローンを診断!

総量規制オーバーでも借りられる中小消費者金融(街金)もおすすめ

街金とは、中小企業の消費者金融業者のことです。

街金のおまとめローンも総量規制の対象外となっています。

おまとめローンの取り扱いのある街金業社

| 消費者金融名 | 金利 | 上限額 |

|---|---|---|

| 中央リテール | 10.95%~13.0% | 500万円 |

| ライフティ | 8.0~18.0% | 300万円 |

| フクホー | 7.3~20.0% | 200万円 |

| いつも | 5.8%~18.0% | 300万円 |

| アロー | 15.0%~19.94% | 200万円 |

中小企業の消費者金融には聞き慣れない会社名が多く、コンビニATMで手軽に取引できないため、信頼性や利便性に不安を持たれがちです。

しかし街金は怪しい業者ではなく、「貸金業法」の法律に基づいて運営されている企業なので、安心して申し込みできます。

アイフルなどの大手消費者金融の審査に落ちた人でも、申し込みできるカードローンの受け皿として機能しています。

「過去に支払いの延滞を繰り返してしまった」など、審査に不安がある人は街金のおまとめローンを検討してみましょう。

街金は幅広い人に貸付をしている分、貸し倒れにならないよう申込者の収入証明を徹底しています。総量規制以下の借り入れでも、給料明細といった収入証明書の提出を求められるケースが多いです。

おまとめローンで総量規制オーバーでも借りられた人はいる?

総量規制オーバーでもおまとめローンで借りられた人は実際にいます。

JICCの調査結果によると、総量規制の除外・例外として登録されているおまとめローンの契約件数は、以下の通りです。

| おまとめローンの契約件数 | 222,954件 |

|---|---|

| おまとめローンの借入残高がある件数 | 210,282件 |

(参考:JICC│各種統計データ)

JICCは個人の借り入れに関する情報を取り扱う個人信用情報機関の一つで、主に消費者金融やクレジットカード会社などの貸金業者が加盟しています。

貸金業者のおまとめローンの契約件数が22万を超えているという調査結果から、実際に総量規制オーバーでも借りられる様子がわかりました。

総量規制とはどんな仕組み?総量規制の対象になる貸付について解説

そもそも総量規制とは何か、仕組みを詳しく紹介します。

あわせて対象となるのはどのような貸付なのかも具体的に解説するので、チェックしてください。

総量規制とは借りられる金額を制限するルール

総量規制とは、貸金業者から借りられる金額を、利用者の年収の3分の1までに制限している法律。

総量規制によって、利用者は過度な貸付による破産や、高金利の返済の負担などのリスクが軽減されています。

例えば年収300万円の人が消費者金融で借りる場合、借りられる金額の上限は100万円までです。

総量規制によって制限される上限額の目安

| 年収 | 上限額 |

|---|---|

| 200万円 | 66万円 |

| 300万円 | 100万円 |

| 500万円 | 166万円 |

| 800万円 | 266万円 |

すでに返済した金額は、総量規制の対象外です。

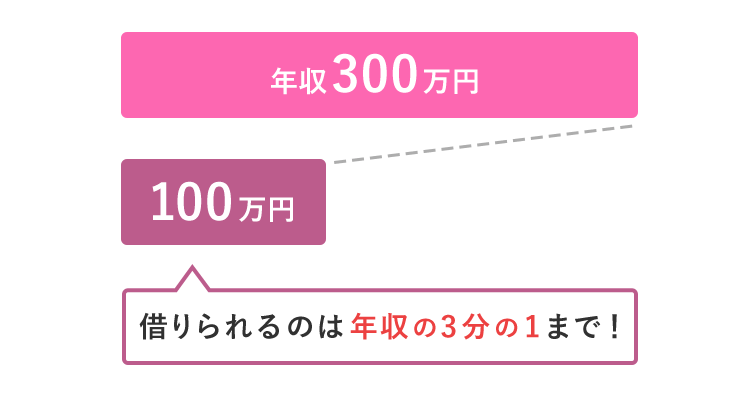

そういった過去の借入額や返済履歴は「信用情報機関」と呼ばれる機関が管理してます。

消費者金融などへ申し込みをすると、信用情報機関へ申込者の信用情報が照会され、過去の借入額や返済状況を確認したうえで審査を行います。

また信用情報は個人での確認も可能です。

信用情報機関に指定されているCICまたはJICCへ問い合わせすると、最短で当日に信用情報を確認できます。

個人が信用情報を請求すると、手数料が1,000円ほどかかるので注意しましょう。

かつて貸金業者の金利を制限していた「出資法」では、最大金利は29.2%まででした。

別の法律で金利は20.0%までと制限していましたが、そちらには罰則がなかったため、出資法の上限ギリギリの29.2%まで金利を上げる貸金業者が続出。

この金利は「グレーゾーン金利」と呼ばれ、多くの自己破産者を生んだことが社会問題に。

そこで利用者が返済能力を超える借り入れができないように2006年から総量規制を開始、2010年に完全施行されました。

総量規制の対象となるのは貸金業者による貸付

総量規制の対象となるのは、「貸金業者」でお金を借りた場合です。

貸金業者とは融資を専門に行う業者で、総量規制の対象となる貸付は以下の通りです。

- 大手消費者金融のカードローン

- 中小消費者金融(街金)のカードローン

- クレジットカードのキャッシング

クレジットカードのキャッシングが関連するのは、現金を融資する機能だからです。

総量規制の対象とならない貸付とは?

現金を融資する場合でも、以下の貸付は総量規制の対象になりません。

- 銀行カードローン

- 信用金庫のカードローン

- ろうきんのカードローン

- JAバンクのカードローン

- クレジットカードのショッピング枠

総量規制の対象となるのは、貸金業者からの借入です。

銀行や信用金庫など貸金業者ではない借入先から借りれば、総量規制の対象になりません。

クレジットカードのキャッシングは総量規制の対象ですが、現金の借入をしないショッピング枠は対象外です。

クレジットカードのショッピング枠やリボ払いには「販売割賦法」という別の法律が適用されるため、総量規制には影響が出ません。

AIスコアによる融資サービスは総量規制の対象

近年サービス開始した融資サービスに、AIによる審査でアプリから簡単に借り入れできるものがあります。

中でも「J.Score(ジェイスコア)」は、みずほ銀行とソフトバンクが共同出資しているサービスで、新しい融資システムとして注目を集めています。

アプリをインストールしていくつかの質問に答えると、その場で借入可能額を審査できる便利なサービスです。

サービスへ出資しているのは銀行ですが、J.Scoreのシステムは消費者金融業者にあたるので総量規制の対象となります。

すでに総量規制の基準まで借り入れがある人は利用できないため、別の総量規制対象外となるおまとめローンを検討しましょう。

| 融資時間 | 最短即日 |

|---|---|

| 金利 | 0.8~12.0% |

| 条件 | ・20歳以上70歳以下の日本国内に在住する人 ・安定した収入のある人 |

貸金業者から借りても年収の3分の1を超える新たな借り入れができるケースを解説

貸金業者から借りると通常は総量規制の影響を受けますが、総量規制対象外になるケースもあります。

住宅ローンのように高額になるローンは、年収の3分の1におさまらないのが一般的です。

担保があって返済が滞りにくいローンや、貸金業者以外で組むローンなどが総量規制の除外貸付に分類されます。

総量規制の例外貸付は、おまとめローンや個人事業主への貸付など、借りられないと困るローンです。

借りられなくて困る人が出ないよう、例外が認められています。

消費者金融を利用中で追加の借り入れをストップされた人は、借入額が年収の3分の1を超えているケースもあるでしょう。

一度自分の年収と、借金の返済額を照らし合わせてみましょう。

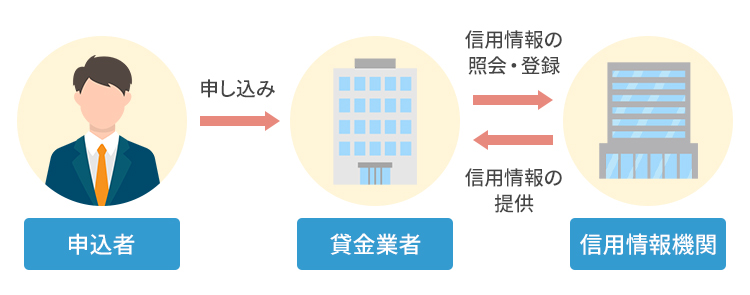

総量規制の除外になる借り入れは借入残高に含まれない

総量規制の除外に分類される貸付は、信用情報に記録されず借りた金額が借入残高に含まれません。

そのためすでに総量規制ラインまでお金を借りている人でも、審査の結果次第では借りられる可能性があります。

総量規制で除外となる、主な借入方法はこちら。

- 住宅ローン

- 自動車ローン(マイカーローン)

- 銀行カードローン(銀行フリーローン)

- 不動産担保ローン

- 証券担保ローン

- 高額な医療費分の貸付

住宅や車を購入する場合は、どうしても年収の3分の1を超えやすくなります。

こういった高額なローンには総量規制の除外が適用されるため、総量規制オーバーの金額も借りられるようになっています。

総量規制の例外になる借り入れは借入残高に含まれる

総量規制で例外に分類される借入方法も、すでに総量規制ライン以上のお金を借りていても、追加で借りられます。

「除外」との違いは、借りた金額が自身の借入残高に含まれる点です。

例外貸付で年収の3分の1以上の借り入れをすると、他の貸金業者では借りられなくなります。

総量規制で例外となる、主な借入方法はこちら。

- おまとめローン

- 顧客に一方的に有利となる借換え

- 個人事業主への貸付

- 緊急と認められる費用を払うための貸付

- (親族の医療費など)

- 配偶者貸付

例外となる手段は、返済能力がない人でも、緊急性の高い貸付においてお金が借りられるようになっています。

総量規制で除外や例外に分類される借り入れでも、決して審査が甘いわけではありません。

信用情報と紐づけて審査を行うため、過去に延滞などを繰り返している人は審査に落ちやすいでしょう。

総量規制対象外で借りられる!アイフルの「おまとめMAX・かりかえMAX」

アイフルには、おまとめローン専用プラン「おまとめMAX・かりかえMAX」が用意されています。

おまとめMAX・かりかえMAXは、総量規制によって制限されている、年収の1/3以上の借入がある方でも申し込み可能。

複数の業者から借金をしている方は、アイフルのおまとめローンで少しでも早く返済できるようにするのがおすすめです。